民生银行史争夺(民生银行董事长史玉柱)

文 ✎ 唐郡

编辑 ✎ 刘肖迎

时隔3年,民生银行再度迎来董事会换届时刻。

在这个重要关头,希望系刘永好密集出手,11月4日以来22次增持民生银行H股。

作为新中国成立以来的第一家民营银行,民生银行素以股权分散、股东大佬云集、派系林立著称。每到董事会换届时刻,资本大佬们就会你方唱罢我登场,围绕董事会席位上演一出又一出合纵连横的精彩大戏。

由此,民生银行董事席位争夺战又被戏称为“一群最强男人的战争”。

上一轮交锋中,“神秘人”吴小晖携安邦系强势登顶第一大股东位置,夺得2个董事席位;曾于换届前2年宣布退休,辞任民生银行董事的史玉柱卷土重来;东方系携手明天系死守席位;泛海系暴力增持强势回归;希望系减持回避;复星系清仓退场。

三年风云变幻,物是人非。让希望系、复星系避其锋芒的“神秘人”已经身陷囹圄,其余大佬也都各自体会了一把经济下滑的苦楚。大佬们争抢的香饽饽民生银行也今非昔比,连续陷入内控丑闻不说,在大型商业银行中已彻底掉队。

而今硝烟再起,谁欲入局?民生银行又将鹿死谁手?

01

最强男人的战争

民生银行股东暗战可以追溯到其筹办之初。

1993年,泛海系掌门人卢志强深感民营企业融资之难,在泰山会首次座谈会上提议成立一家主要服务于民营企业的民营银行。

监管对民营企业筹办开闸是2015年的事情,比卢志强的构想晚了12年。可以想见,当时要筹办这样一家银行有多困难。

但办法总比困难多。经过多方牵线搭桥,最终决定由全国工商联主席经叔平主导筹建民生银行。筹备委员会中,4股是泰山会成员,8股是工商联成员,前者代表为泛海系,后者代表为希望系,两派暗暗较劲。

1996年民生银行正式创立,全国工商联并不直接持有股权,但出于当时“民有、国营、党管”的筹办方针, 工商联实际拥有最大的话语权。2000年民生银行上市前夕,这种影响力被张宏伟的东方系所取代,传闻张宏伟与经叔平关系匪浅,其实际上是工商联在民生银行扶植起来的代理人。

在相当长一段时间内,民生银行呈现东方系、泛海系和希望系三足鼎立的局面。

这一平衡在2014年被打破。当时如日中天的保险业“神秘人”手握巨资四处举牌,大手一挥搅乱了民生银行这一池春水。

2014年11月28日,安邦系通过旗下3家公司的4个账户在二级市场疯狂扫货,一次性买入民生银行5%的股份,完成首次举牌。根据当时股价估算,安邦这一天撒币超过50亿元。

随后,财大气粗的“神秘人”继续在二级市场扫荡。截至2015年1月26日,安邦系已经拿下民生银行22.51%的A股和5.18%的H股,A+H合计持股数占总股本比例逼近20%,稳坐第一大股东宝座。

安邦短短2个月完成从举牌到第一大股东的全套动作,让民生银行从股东到管理层一时间都乱了阵脚。其他大佬尽管失了先机,但大都不愿轻易放弃有“现金奶牛”之称的民生银行。时值董事会面临换届,于是各路诸侯各显神通,股权暗战迅速白热化。

泛海系卢志强同样搞二级市场闪击战,短短4日耗资75亿元增持4.49亿股,迅速从十大股东开外跃升为第二大股东;东方系则选择与明天系旗下华夏人寿结盟,勉强保住第三把交椅;复星系、希望系已分别参股网商银行和新网银行,二者选择减持套现,退位让贤。

直到2017年2月民生银行董事会换届完成,这场波澜壮阔的董事席位争夺才算告一段落,各方势力暂归平衡。

所有人都没想到,拔得头筹的“神秘人”次年就翻车,安邦保险被银保监会接管后更名大家保险,泛海系、东方系各自都在经济下滑的背景下疲于奔命,一切竟又绕回了原点。

2019年12月10日,民生银行公告宣布董事会换届时刻又一次来临,风云会否再起?

02

刘永好密集增持

据港交所披露,2019年11月4日以来,刘永好22次增持民生银行H股,持H股比例从0%跃升至1.05%。

据民生银行2019年中报,刘永好通过旗下南方希望实业有限公司和新希望六和投资有限公司合计持有该行19.31亿股A股股份,不持有H股股份,合计持股份额为4.41%,为第四大股东。

3年前,曾为第一大股东的希望系在民生银行换届前夕大幅减持。换届完成后,希望系高层王航退出民生银行董事会,仅余刘永好一人退守城池。

▵ 刘永好

彼时,民营银行设立开闸,新希望与小米联合筹办的四川希望银行(即今新网银行)刚刚获批。有了能当家作主的民营银行,为啥还要跟其他人争得头破血流呢?希望系退守的选择能够理解。

尽管新网银行近2年业绩增长不错,但与民生银行毕竟暂时没有可比性,刘永好此时重新买入民生银行H股,或将争夺更多话语权也未可知。

当然,这还要看其他大佬答不答应。以民生银行当前的股权结构看,在希望系之前,还有持股17.84%的安邦系(安邦保险现更名为大家保险),持股7.91%的东方系(包括华夏人寿持股)和持股6.94%的泛海系。

安邦被接管后,针对民生银行的股权和管理层都出现了重大变化。

股权上,安邦系全部持股都被集中到安邦人寿一家公司手中,后续动作不明;管理上,其所提名的董事姚大锋、田志平,监事程果琦同时辞职,几乎算是完全退出了民生银行管理层。

此外,2019年2月,银保监会宣布对安邦集团的接管期延长一年,似乎是要错过董事会换届时间了。安邦系战斗力存疑。

张宏伟和卢志强两个老对手倒是更有可能成为拦路虎。

03

“现金奶牛”掉队

抛开各派势力变化不谈,大佬们争抢的“现金奶牛”本身也已今非昔比。

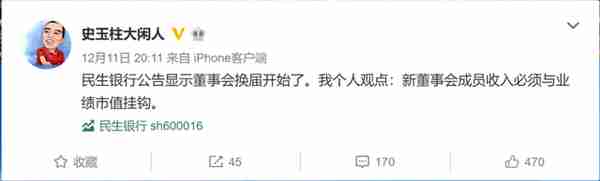

史玉柱是第一个对董事会换届发声的董事。12月11日,他在微博上表示,希望“新董事会成员收入必须与业绩市值挂钩”,丝毫不掩饰内心对民生银行业绩和市值的不满。

上一轮董事席位争夺中,史玉柱曾表明自己财务投资人的身份。

彼时,安邦强势举牌,其他大佬都惊慌失措,唯有他乐见其成,发表微博称:“安邦控股民生,我觉得挺好。”同时留下一句广为流传的“如果将来把民生股票搞跌了,我去踢他PP”。

2017年换届之后,民生银行股价一直处于阴跌行情,与2015年股价最高点相比更是跌了20%,当前总市值不到3000亿元。与此同时,原本处于同一身位的招商银行、兴业银行股价却蒸蒸日上,前者市值逼近万亿元大关,后者市值也已突破4000亿元,民生银行已经掉队太多。

市值掉队的根源还在业绩上。

2012年以来,招商、兴业、民生三大银行的加权ROE(净资产收益率)均出现不同程度下降。ROE是衡量盈利能力的关键指标,该指标下滑,说明三大银行的盈利能力都在走下坡路。

不同的是,民生银行下滑太厉害。

从2015年起,民生银行加权ROE一直在垫底,且与招商银行差距逐渐拉大。2019年前三季度,民生银行加权ROE只有10.64%,约为招商银行的三分之二。

盈利能力差距体现在业绩上就是净利润的差距。2019年前三季度,民生银行实现归母净利润455.29亿元,规模不到招商银行的6成。

对资本市场来说,成长能力是比盈利能力更受关注的一个点。银行的成长性受到资本充足率的制约,资本充足率越高,其腾挪空间就越大,未来成长性越有看头,民生恰恰受制于此。

根据《商业银行资本管理办法(试行)》要求,2018年底,系统重要银行核心一级资本充足率不得低于8.5%,其他银行在此基础上分别少一个百分点,即7.5%。

截至2019年第三季度末,民生银行核心一级资本充足率为9.30%,同期,招商银行和兴业银行分别为11.90%和9.45%。

实际上,这还是民生银行今年补充核心一级资本后的结果,就在2019年半年报中,该行核心一级资本充足率仅为8.90%。

仅从资本充足率一项来看,民生银行未来想象空间远不如招商银行,无怪乎二者市值天差地别。

04

“小微之王”为何沦落?

市值、业绩双双掉队,民生银行为何沦落到这步田地?

外界对此论述颇多,其中一个颇有影响力的观点是,民生银行股东太过分散,各家很难形成合力推动该行发展,而自从前董事长董文标离职后,该行失去了能够平衡各方势力的重要角色,这一情况更趋严峻。

董文标曾在接受媒体采访时表示,掌舵民生银行多年,最难的事情是处理股东关系。股东列表中大佬太多,大家持股都不超过10%,谁都不好得罪。或许正因如此,史玉柱曾认为安邦控股民生是件好事。

不过,至少在董文标离职前,这种股权分散的机制运行得还不错。民生银行董事曾表示,股权分散的好处是各股东相互制衡,没有任何一家能够将民生银行变成“私人提款机”。

▵ 董文标

董文标于2014年离职后,安邦迅速叩门,这一微妙平衡遭打破,各家势力被迫重新洗牌,必然引起民生银行内部动荡。

同时,董文标离职后,其一直推动的“小微战略”被抛弃,民生银行走上了转型道路,曾有业内人士对媒体称,此举意在与董文标进行切割。

所谓“小微战略”,指的是民生银行在2009年开始推动的小微业务,该业务旨在向中小企业、个体工商户等经营商户提供包括快速融资在内的一揽子金融服务,类似招商银行推动的零售业务。

依靠小微业务,民生银行放贷规模高歌猛进,在2012年前后攀上业绩巅峰,获封“小微之王”。

有意思的是,恰好在民生银行抛弃“小微战略”转型之时,招商银行进一步将零售业务推上核心战略地位,彻底转型为一家零售银行。

当前看来,民生银行在2014年之后每况愈下,招商银行则业绩市值节节攀升,对比再明显不过。

必须强调的是,一家企业的兴起和衰落不可能只受单一因素影响,成需天时地利人和,败亦如是。民生银行掉队的原因错综复杂,有关键人物的离去,有各派势力争夺动荡,也有其本身战略摇摆的缘故,更逃不脱大环境变化的影响。

如今董事会换届选举在即,民生银行再次走到命运的十字路口,曾经的“小微之王”又将走向何方?我们拭目以待。

相关阅读民生银行史争夺(民生银行董事长史玉柱)