协信信托有限公司(协信控股集团官网)

乐居财经 曾树佳 发自北京

金谷信托的后院的“火”,终于灭了。四年前,其控股股东中国信达与另外的两位小股东,因增资事宜未谈妥,展开了长期的较量。

尽管较量现已落幕,但望着其他信托公司大踏步增资的背影,金谷信托只能原地兴叹。

在年报里,金谷信托写到:“当前信托公司转型提速,市场竞争日趋激烈……”字里行间,隐隐流露出它对企业自身发展的忧虑。

对外,金谷信托被众多官司缠身,或将企业告上法庭,或者成为被告,都已成常态。近日一份裁判文书显示,它又因追讨一笔近13亿的债务,与协信远创对簿公堂。

焦头烂额之际,金谷信托于今年年初,迎来了新一任董事长李洪江。在他的肩上,有着安内攘外的重任。

长达四年的股东内讧

为了应对调控的大环境,赢得更大的生存空间,信托公司往往把增资扩股,作为垫厚家底的有力武器。只是,金谷信托这一步,却迈得极为艰辛。

问题的根源,在于股东之间的想法各异,对于增资一事,未能达成一致。

目前,金谷信托(全称“中国金谷国际信托”)由中国信达、中国妇女活动中心(简称“妇女中心”)、中国海外工程有限责任公司(简称“中海外工程”)各持有92.3%、6.25%、1.46%股权。其中,中海外工程是中国中铁旗下公司。

清一色的央企、国资,让金谷信托的股东背景,原本备受瞩目。谁曾想,三位股东对簿公堂,已持续了近4年之久。

2017年8月,金谷信托董事会审议通过了增资方案,想从外部引入1至2家战略投资者,新增注册资本14亿元至18亿元,助力企业发展。

据乐居财经测算,金谷信托原本的注册资本为22亿元,增资后至少为36亿元,若中海外工程、妇女中心保持1.696亿元的出资额不变,则它们的持股比例将由7.7%下降至4.71%,权益被摊薄。

方案中也提及,增资完成后,金谷信托这两位小股东的董事席位,只能保留一个。一听这消息,中海外工程、妇女中心表示不满,于是将金谷信托告上法庭,但最终于2019年初败诉。

这一争执,各方都没有赢家,金谷信托的增资计划,也没有获得任何进展。对此,大股东中国信达,曾想转变思路,筹划将它持有的部分金谷信托股份出让,以此引入投资方,但最后也不了了之。

不久后,中铁决定拂袖退场,欲将子公司中海外工程手中持有的金谷信托1.46%股权,转让出去。对此,它还聘任中联公司,出具了资产评估报告。

评估报告显示,截至2018年三季度末评估日,金谷信托每股净资产为1.78元,但评估值为1.92元/每股,中海外工程持有3210万股,因此该资产价值为6150.6万元。

评估价之所以高于净资产价值,是因为将金谷信托的牌照、商誉、优良的管理经验、市场渠道、客户、品牌等综合因素都考虑了进去,形成无形资产。

不过,在北京交易所挂牌3个月后,这部分资产的底价下调了10%,变为5538.99万元。

但拥有优先购买权的妇女中心,仍不买账。它觉得该资产价值有虚增之嫌,不符实际,需要重新评估,所以多次拒绝了上述转让底价。

另一边,中国信达则与中海外工程签订了《交易合同》,意在买下这部分股权。

妇女中心闻讯,再次不满,直言两者恶意串通,对其公平行使股东优先购买权,造成严重侵害。

今年6月,二审驳回妇女中心的请求,萧墙之内,终于重新归于平静。只是在多方的交锋之下,金谷信托至今在引资上仍止步不前,还是原来的模样。

向协信追讨13亿欠款

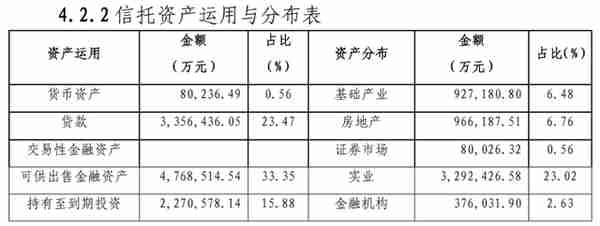

在金谷信托的资产中,实业占比最大,为23.02%;其次是房地产和基础产业,分别占比6.76%、6.48%。与其他信托公司相比,它的房地产投资比例,并不算高,但踩雷的现象时有发生。

此前,金谷信托曾发起成立“金谷-江滨计划”,募集资金规模1亿元,用于投资受让黄山市江滨大厦度假有限公司(简称“江滨公司”)土地及在建工程收益权,信托期限12个月。

其后,该项计划却未能及时兑付。工商登记显示,江滨公司注册资本只有800万元,远未达到二级资质开发商注册资本不低于2000万元的要求。

所以,此次踩雷,要归因于金谷信托的风控不到位。

另于2019年6月,金谷信托在上海渝康房地产开发有限公司(简称“上海渝康”)、上海叁生资产管理(集团)有限公司(简称“上海叁生”)之间,又做了一笔投资。

根据约定,上海渝康将其持有的上海叁生100%股权,转让给金谷信托。上海渝康应当按约回购标的股权,并支付回购价款,回购价款为回购本金总额与股权维持费金额之和。

与此同时,上海叁生将其持有的位于上海市普陀区大渡河路388弄2、3号不动产,作为抵押物;关联方协信远创也承担了连带保证责任。据乐居财经获悉,上海叁生董事长邹淑媛同时为协信集团CHO。

但截至今年年初,上海渝康等各方仍未支付相关款项,金谷信托遂将对方告上法庭,请求判令其支付股权回购价款本金11亿元,以及全部股权维持费0.69亿元、违约金1.1亿元,合计12.79亿元。

类似于这种艰辛的讨债事件,在金谷信托的身上,屡见不鲜。

纵观它的地产投资脉络,海伦堡、融创、华夏幸福、蓝光、康桥等多家房企,都与它有着密切的交集。而其48家对外投资公司中,就有25家与房地产开发、物业管理有关。

乐居财经发现,金谷信托的地产投资,往往更偏向于100%持股。例如,四川中化锦城置业有限公司、台州博泰房地产有限公司(简称“台州博泰”)、北京赫华恒瑞房地产开发有限公司等15家公司,就都由金谷信托全资持有。

这些持有的资产,大部分是金谷信托在信托计划中,接手而享有的债权。

比如,2018年7月,金谷信托接手了刚泰集团旗下的台州博泰,后者对应的项目,为刚泰国际中心。一年半后,刚泰集团出现了债务危机,信达遂将台州博泰挂上了拍卖台,债权总额为11.775亿元。

高层“大换血”

今年2月,经北京银保监局批复,李洪江担任金谷信托新一任的董事长。

这是6年来,金谷信托首次变更掌舵者。紧接着,陈振军、叶郁文也接替陈义斌、沈洪溥等,担任董事职务。

据乐居财经获悉,李洪江自2016年7月起,就担任金谷信托资产经营部总经理,2019年8月起担任中国信达总裁助理;陈振军、叶郁文也是信达系的成员。因此,此次人事变动,外界认为是正常的人员更迭。

但在行业高管调动频繁的背景下,这难免会引来业内关注的目光。而多数人的着眼点,都会放在信托公司的业务发展状况、业绩呈现上。

去年,金谷信托继续延展资产证券化业务,截至年末,其资产证券化业务累计设立规模逾2400亿元,当年新增规模439亿元。

此外,它还围绕控股股东中国信达“大不良”主业,开展业务协同。通过“不良资产+后续投资”、股权他益权信托、特定资产收益权信托等方式,为其他主体输送资金。

年内,金谷信托新增协同业务规模及收入,分别同比增长46%和89%。

尽管有了这些业务做铺垫,金谷信托却只实现了4.54亿元的营收,同比下降14%。与头部企业营收几十亿的规模相比,金谷信托仍然身处下游。

幸得期内它的信用减值损失,由2.95亿下降至1.44亿,才能实现净利润1.15亿,同比增长54.38%。从这个角度看,它发生的坏账准备减少了。

截至去年末,金谷信托的净资本33.47亿元,净资本与各项业务风险资本之和比例为210.94%,净资本与净资产比例为80.54%,净资本各项指标均符合监管要求。

不过,金谷信托却并未对信托资产结构,进行优化。

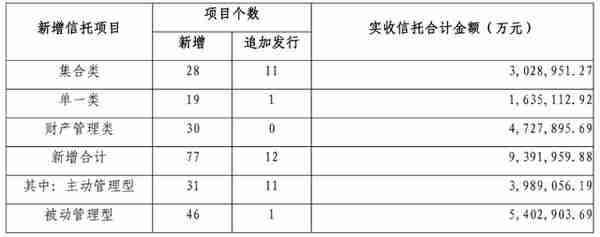

2020年,它新增被动管理型信托46个,远远大于主动管理型的31个;前者实收信托合计金额540.29亿元,占总金额的比例为57.5%,超过了一半。

与此同时,它的风险资产不良率,也从上年的1.82%,上涨至2.34%,这说明其不良资产处置能力还有待提升。

乐居财经起底信托系列:

1、渤海信托“踩雷”小房企

2、“拯救”四川信托

3、华融的地产遗产

4、万向信托:冒失的地产局

5、大业信托:接力爆雷

6、五矿信托:地产业务三年飙5倍

7、中融信托:“植”已无木

8、被平安信托“套牢”的七年

9、中建投信托:踩遍地产“网红雷”

10、紫金信托:“德隆系”弃子

11、光大信托:被地产催肥

12、雪松信托兑付迷局

13、中铁信托:“新雷”加“旧雷”

14、长城信托首次报亏,地产业务暴雷与收缩

15、中航信托:土拍战里的资本影子

16、治理地产违约,中信信托“有一套”

17、外贸信托的地产“隐线”

18、四川信托“爆雷”周年祭:曾经“沧”海难为水

相关阅读投资和融资(如何进行房地产投资和融资)

房地产投资具有财务杠杆效应(房地产投资具有财务杠杆效应,特别是)

商用地产占地产投资的比例(商业用地价值高吗)

金谷信托 泰州鑫泰(金谷信托总部地址)

协信信托有限公司(协信控股集团官网)

信托资产端案例(信托资产处置)

房产股票板块(房产股票板块代码)

恒盛地产 信托(恒盛地产投资)

不满足432的贷款 信托(信托贷款432要求)

房价租售比多少能投资(房租和房价各为多少适合投资)