期货240分钟周期图(期货2104)

本周观点

展望2023,镍过剩进一步扩大,集中表现为二级镍过剩,而一级镍由紧缺转向过剩。虽然纯镍基本面呈现边际宽松,但我们认为上半年供应偏紧和低库存的矛盾难以解决,镍价震荡偏强,而后或将随着青山镍板供应产出逐渐缓解,价格中枢呈现下移。上半年预计绝对价格区间【18万元-24万元】,下半年价格中枢下移至【15万元-20万元】。

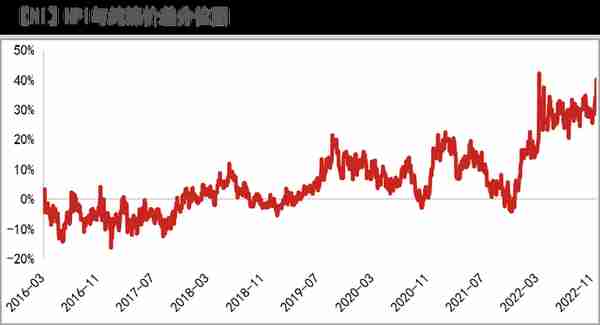

【电解镍】纯镍与不锈钢行业、新能源行业脱钩态势明显,基本面回归自身。预计国内纯镍全年供应达34.7万吨,同比增长7.5%。不锈钢行业二级镍NPI/FENI对纯镍的替代,新能源行业二级镍高冰镍/MHP对镍豆的替代均已达到极致,预计二级镍对一级镍的替代维持。合金、电镀等高端制造行业是纯镍下游消费主体,其终端领域需求偏刚性。国内来看,预计全年总需求量达34万吨,与22年持平,但内部结构性需求有所变化。海外而言,即使消费衰退,预计纯镍终端受到的影响也相对较小。中长期纯镍的变数主要集中在供应端,一旦青山镍板供应产出,纯镍库存或拐向累库。此外,我们认为海外可能存在隐性库存的问题,在供应端的矛盾尚未缓解前,市场主流预期的过剩下跌逻辑未必能够兑现。

【镍铁】镍铁呈过剩格局,但原料价格支撑尚存。首先,镍铁供应过剩未必会体现在流通市场中,印尼镍铁集中流向青山、德龙,少部分外售,甚至头部钢厂需要外采不同品味的镍铁调配。其次,纯镍与镍铁的价差仍位于历史高位,能够提供一定支撑。

【不锈钢】产能过剩,产业链利润收缩,可以考虑多镍空不锈钢策略。23年不锈钢总产量增产约170万吨,增速达5%。其中,300系增产152万吨,增速约8%,200系增产约52万吨,增速约5%。终端需求来看,考虑到防疫政策放开,房地产边际改善以及市场经济消费回暖,预计需求呈正增长,增速达3%-5%。不锈钢全年过剩格局较为明确,一季度呈供需双弱,但原料端镍价对成本支撑较强,我们认为不锈钢价格难以深跌,而后可能随着旺季消费提振,迎来一波震荡偏强行情。

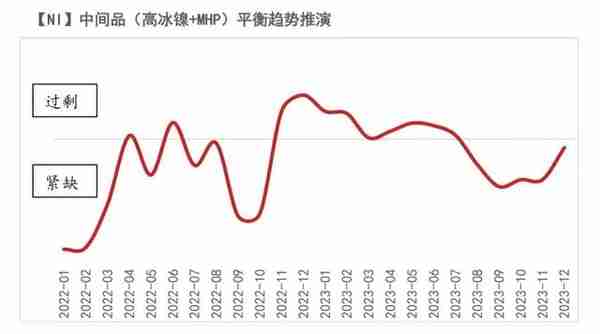

【高冰镍、MHP】二级镍替代一级镍在新能源行业中的使用比例维持,中间品供应稳步兑现,且下游配套产能相对匹配。展望2023,预计总供应达44-50万吨,新能源对镍需求约46万吨镍,中间品呈小幅过剩。

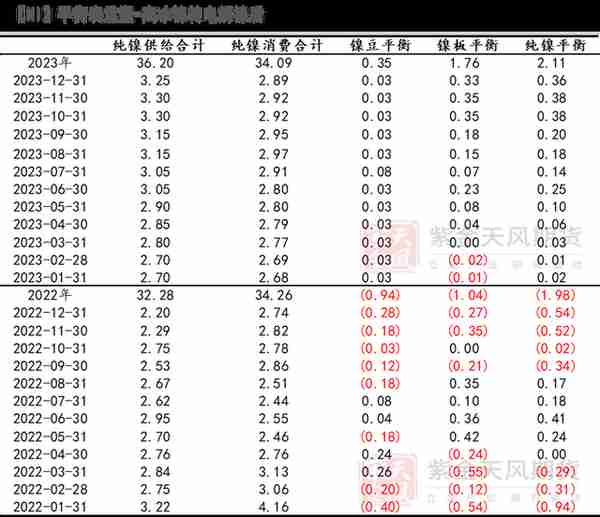

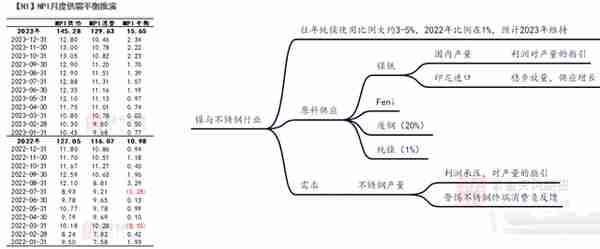

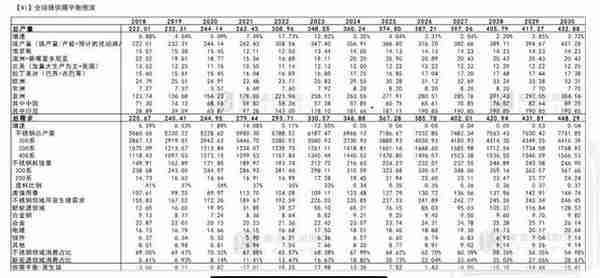

平衡表

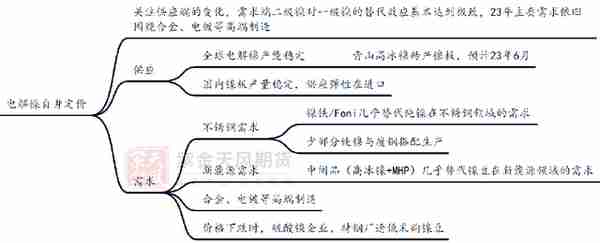

电解镍自身基本面

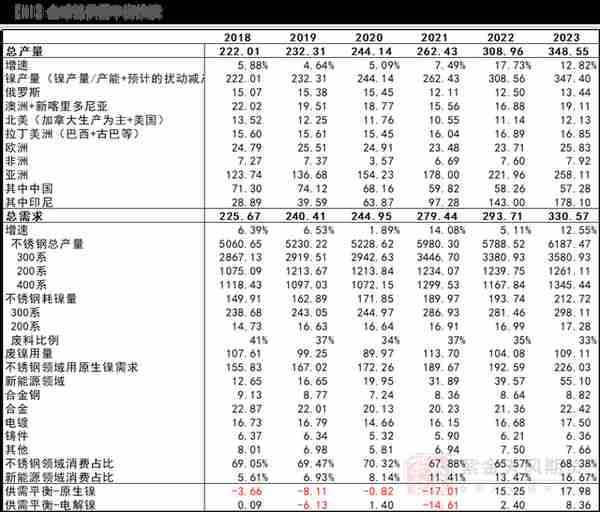

平衡:全球镍进一步过剩

- 2023年全球电解镍过剩进一步扩大,由过剩13万吨镍扩大至19万吨镍。其中,一级镍由过剩2.4万吨扩大至8万吨。

- 我们认为海外可能存在隐性库存,在供应端的矛盾尚未缓解前,市场主流预期的过剩下跌逻辑未必能够顺利兑现。2022年,国内一级镍紧缺1.98万吨,海外过剩约4.3万吨。然而,LMR镍库存与过剩相背离,持续去库约5万吨。

- 展望2023,全球镍进一步过剩,原生镍过剩约17.98万吨,电解镍过剩扩大至8.36万吨。

数据来源:WoodMackenzie,SMM,紫金天风期货

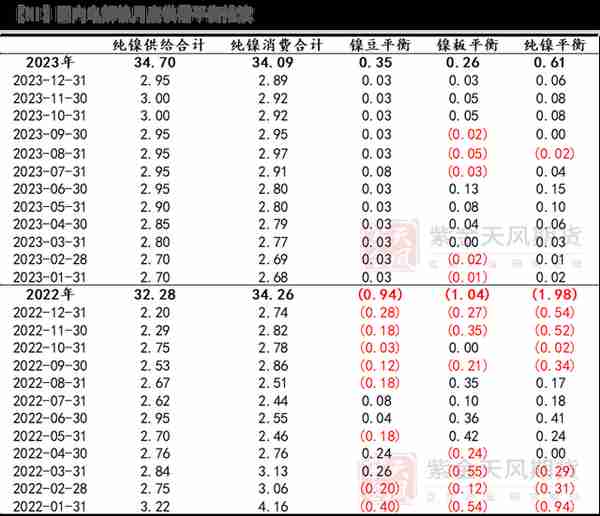

平衡:国内电解镍由紧缺转向宽松

- 由于原料价格波动剧烈,产业链处于阵痛周期,纯镍与不锈钢行业、新能源行业脱钩态势愈发明显,基本面回归自身。

- 国内来看,电解镍由紧缺1.98万吨转向过剩0.61万吨,基本面呈现边际宽松。

数据来源:SMM,紫金天风期货

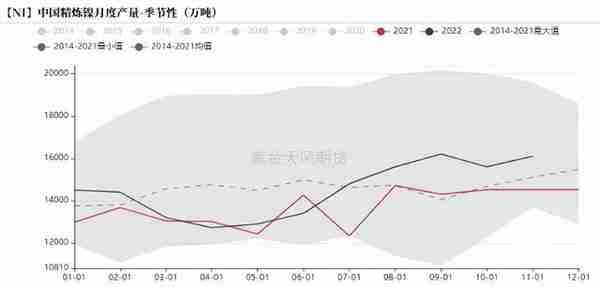

供应:国内纯镍供应偏紧

- 2022年1-12月,国内电解镍产量17.25万吨,同比增长4.23%。国内纯镍产量较为稳定,基本维持在1.2-1.6万吨/月之间。

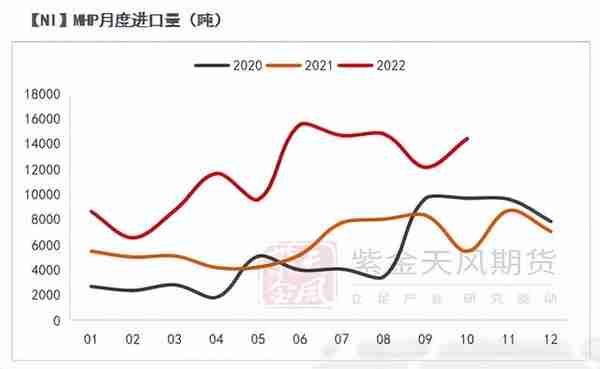

- 进口来看,2022年1-10月,纯镍累计进口约13.11万吨镍,同比下降37%。其中,镍板累计进口7.16万吨,同比下降35.74%;镍豆累计进口5.78万吨,同比下降46.94%。整体来看,预计全年累计进口约14.44万吨,同比下降45.66%。自3月剧烈的多空博弈之后,镍市场流动性极具下降,国内电解镍供需较为僵硬,纯镍进口以刚性需求导向为主,导致进口量同比大幅下降。

- 展望2023年,预计电解镍累计进口总量达16.8万吨,同比增长14%。上半年来看,电解镍的供应弹性在于俄镍进口,整体供应端较难发生剧烈变化,仍以刚性需求导向为主。

数据来源:SMM,紫金天风期货

需求:纯镍主力消费切换至合金、电镀行业

- 国内纯镍下游消费结构逐渐向欧美靠拢,主力消费已从不锈钢切换至合金、电镀行业。今年以来,不锈钢行业二级镍NPI/FENI对纯镍的替代,以及新能源行业二级镍高冰镍/MHP对镍豆的替代均已达到极致。

- 展望2023,预计二级镍对一级镍的替代比例维持,合金、电镀等高端制造行业仍将是一级镍镍下游消费主体,其终端领域需求偏刚性。国内来看,预计合金、电镀行业月均消费区间约1-1.4万吨。海外来看,即使消费衰退,我们认为纯镍终端受到的影响也相对较小,需求刚性较强。

数据来源:公开资料整理,紫金天风期货

平衡:国内电解镍由紧缺转向宽松

- 【供应】2023年,纯镍供应达34.7万吨,同比增长5.34%。

- 【需求】2023年,预计全年总需求量达34万吨,基本与22年持平,但内部结构性需求有所变化。我们认为新能源对镍豆使用量进一步下滑,不锈钢产量增产能够小幅提振废钢搭配纯镍的量级,而合金、电镀等高端制造行业需求存在增量空间,其月均消费区间约1-1.4万吨。

- 【平衡】电解镍由紧缺1.98万吨转向过剩0.61万吨,基本面呈现边际宽松,但上半年供应偏紧和低库存的矛盾难以解决,预计镍价震荡偏强。

数据来源:SMM,紫金天风期货

库存

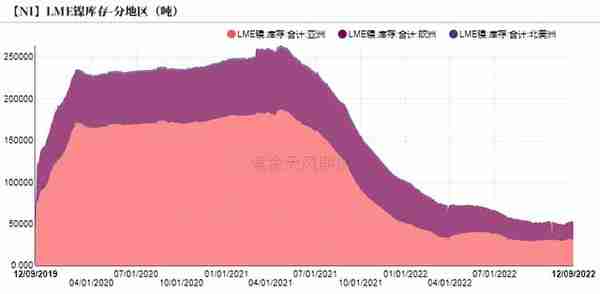

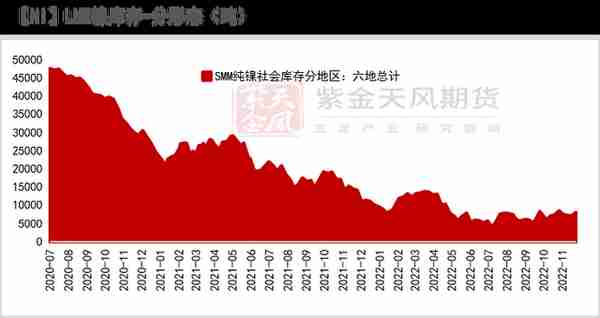

LME持续去库,国内库存偏低

- 2022年LME镍库存持续去库,国内库存始终位于低位,低库存下,边际变化易引起镍价波动且波动弹性较高。

- 基于我们的平衡推演,23年镍库存去库幅度将进一步放缓。一旦青山镍板供应产出,纯镍库存或拐向累库。

数据来源:Bloomberg,SMM,紫金天风期货

远期变数:青山转产高冰镍

高冰镍转产电解镍

- 公开消息表示青山集团将于印尼投建5万吨电解镍项目。据了解,该项目已立项,生产镍板的原料为青山自产的高冰镍,我们预计投产时间在2023年6月前后。

- 对此,我们重塑纯镍月度平衡,以明年6月该项目逐渐投产为基准,平衡表调整如下:

- 镍板全年过剩由0.26万吨扩大至过剩1.76万吨。

- 我们认为虽然青山镍板尚为成为注册品牌交割,但该路径能够一定程度上缓解电解镍供应偏紧的格局,也可能扭转镍库存去库趋势。

数据来源:SMM,紫金天风期货

镍与不锈钢行业

镍过剩集中在镍铁环节

数据来源:SMM,紫金天风期货

供应:镍矿趋紧

- 2022年1-10月,红土镍矿进口累计约3331.39万吨,累计同比下降11.42%。其中,菲律宾红土镍矿累计进口约2789.1万吨,同比下降18.38%,占进口总量84%。

- 菲律宾雨季持续至明年2月份,从镍矿供需节奏来看,预计镍矿供应难言宽松。

数据来源:SMM,紫金天风期货

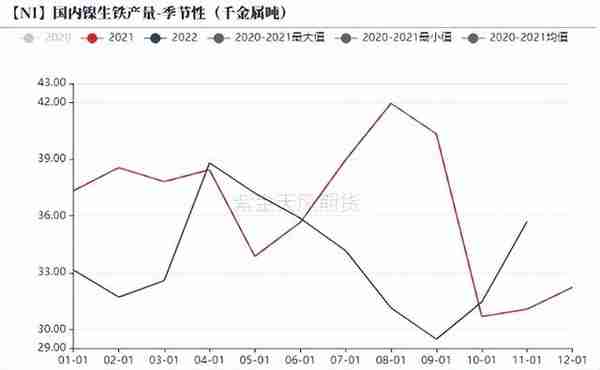

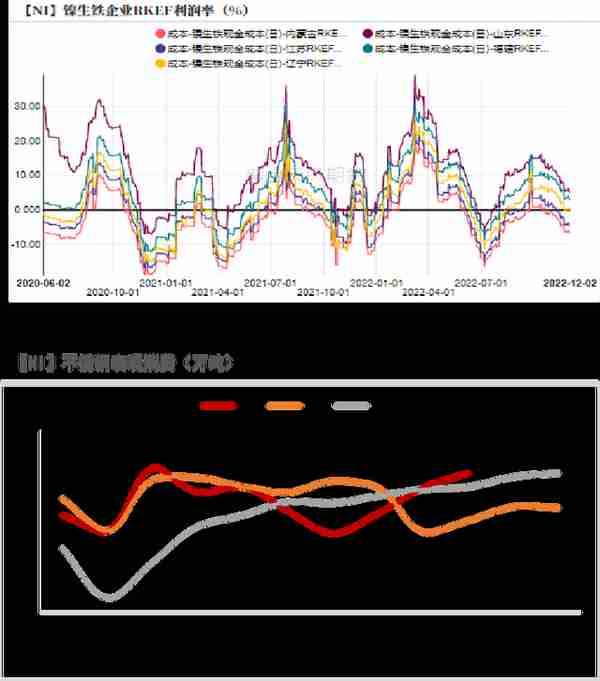

供应:关注利润对国内镍铁产量的指引

- 2022年1-11月,国内镍铁产量累计约37.61万吨镍,同比下降5.89%,主要系年中利润亏损导致镍铁厂主动减产导致。预计12月至2023年1月,在终端负反馈的传导以及季节性影响下,镍铁厂逐渐检修减产。我们在平衡表后推时,给予12月、1月一定减产预期,2月开始陆续复产。

- 展望2023,预计国内镍铁产量达39万吨镍,国内镍铁产量供应相对有限,其中一季度镍铁产量承压。

数据来源:SMM,紫金天风期货

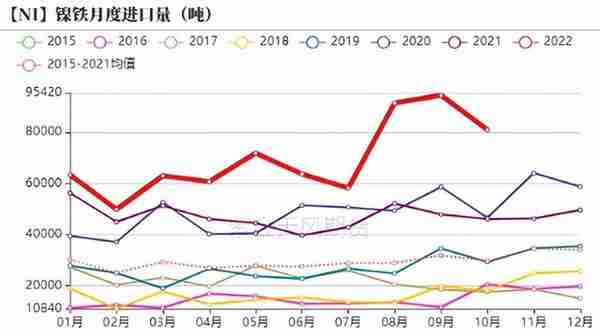

供应:印尼镍铁产能持续释放

- 2022年1-10月,印尼镍铁回流累计约69.74万吨镍,同比增长47.88%。2022年印尼镍铁产能释放发力,下半年释放节奏加快,印尼镍铁提供40%以上镍供应,在印尼镍铁产能大幅增长的情况下,镍随之过剩。

- 2023年,我们预计印尼新增投产约37万吨镍的预期,印尼镍铁进口量月均达9万吨镍以上。考虑到印尼镍矿、煤炭成本的抬升,明年印尼镍铁利润存在进一步收缩空间。

数据来源:SMM,紫金天风期货

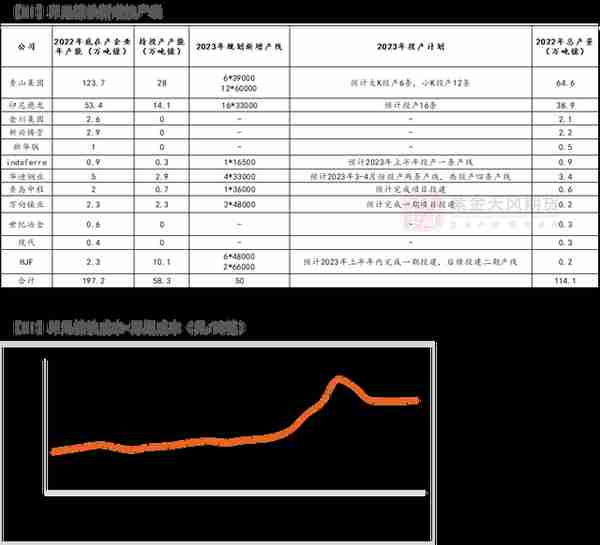

需求:不锈钢新增投产显著

- 镍铁下游需求以200系、300系不锈钢为主,2022年1-12月,国内不锈钢产量累计约3228万吨,同比下降0.12%。其中,200系不锈钢产量累计约992万吨,同比增长3.12%;300系不锈钢产量累计约1706万吨,同比增长4.86%。从不锈钢产量结构来看,300系产量增长较为明显。

- 2022年纯镍价格剧烈波动,钢厂大幅提高NPI生产不锈钢比例,压缩纯镍作为原料的比例,预计二级镍对一级镍在不锈钢行业中的替代比例维持。根据测算的不锈钢耗镍量,2022年1-12月累计耗镍量达126.34万吨镍,同比增长4.69%;累计耗镍铁量达116.07万吨镍,同比增长7.91%。

- 展望2023年,在不锈钢新增投产规划下,我们预计不锈钢总产量增产约170万吨,增速约5%。其中,300系增产152万吨,增速约8%,200系增产约52万吨,增速约5%。根据测算,不锈钢行业累计耗镍量达139.57万吨镍,增速达10%;累计耗镍铁量达129.63万吨镍,增速达11.69%。

数据来源:SMM,紫金天风期货

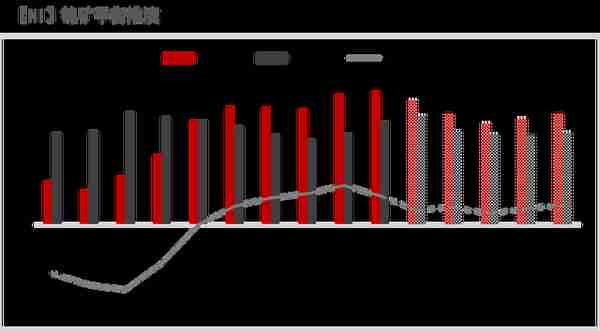

需求:过剩产能,不锈钢利润承压

- 从产业链利润分配来看,头部利润仍集中在矿山处,原料镍铁利润比不锈钢利润相对乐观,不锈钢总产能过剩,利润收缩承压,策略建议考虑多镍空不锈钢。

- 展望2023,考虑到防疫政策放开,房地产边际改善以及市场经济消费回暖,预计需求呈正增长,增速达3%-5%。综合而言,不锈钢全年过剩格局较为明确,一季度呈供需双弱,但原料端镍价对成本支撑较强,我们认为不锈钢价格或难以深跌,而后可能随着旺季消费提振,迎来一波震荡偏强行情。

数据来源:SMM,紫金天风期货

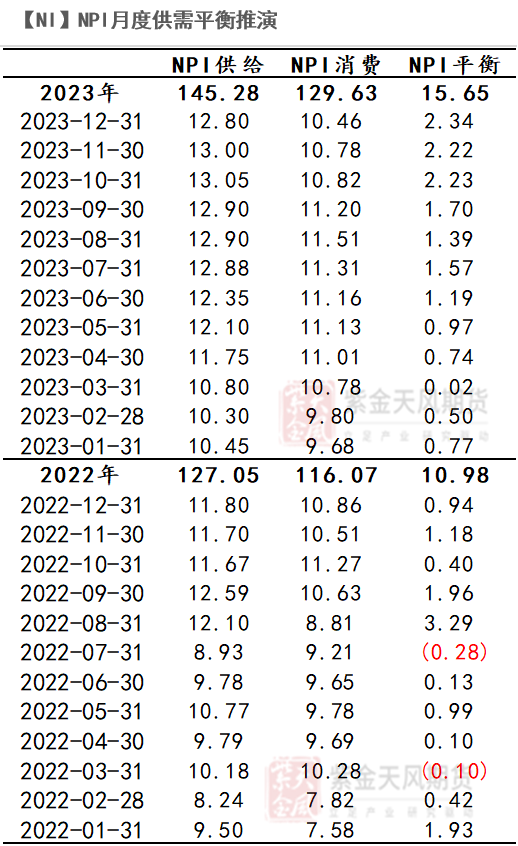

平衡:镍铁过剩主导镍过剩

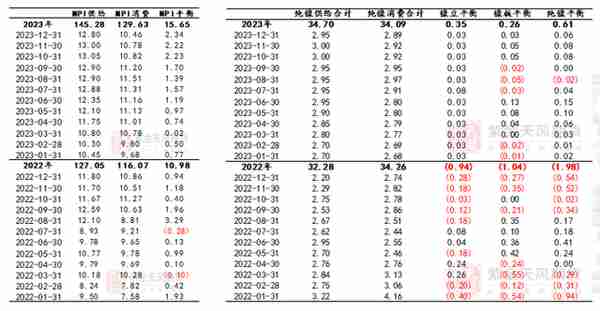

- 【供应】2023年,镍铁总供应达145.28万吨镍,增速达14.35%。

- 【需求】2023年,镍铁总需求量达129.63万吨,增速达11.68%。

- 【平衡】镍铁呈过剩格局,但原料价格支撑尚存。首先,镍铁供应过剩未必会体现在流通市场中,印尼镍铁集中流向青山、德龙,少部分外售,甚至头部钢厂需要外采不同品味的镍铁调配。其次,纯镍与镍铁的价差仍位于历史高位,能够提供一定支撑。

数据来源:SMM,紫金天风期货

新能源产业链:

中间品-硫酸镍-三元动力电池

供应:高冰镍持续投产

- 2022年1-10月,高冰镍进口总量约12.3万,同比增长685.92%。当前高冰镍产能达2万吨/月以上,其基本被金川、华友、中伟三家公司承揽,下游配套产能达1.5万吨/月,基本能够与高冰镍供应匹配。

- 展望2023年,在青山高冰镍持续产出,华科、友山、中青等项目陆续投产的供应节奏下,预计高冰镍整体供应达37万吨,增速达240%,产能可达3万吨/月以上。

数据来源:SMM,紫金天风期货

供应:MHP稳步放量

- 2022年1-10月,MHP进口约11.69万吨镍,同比增长98.12%。当前MHP产能达1.5万吨/月以上,其下游配套产能约1.5万吨/月以上,与MHP供应相匹配。

- 2023年,在MHP新增产能投产下,预计MHP整体供应达20万吨镍以上,增速达37.29%,产能达2万吨镍/月以上。

数据来源:SMM,紫金天风期货

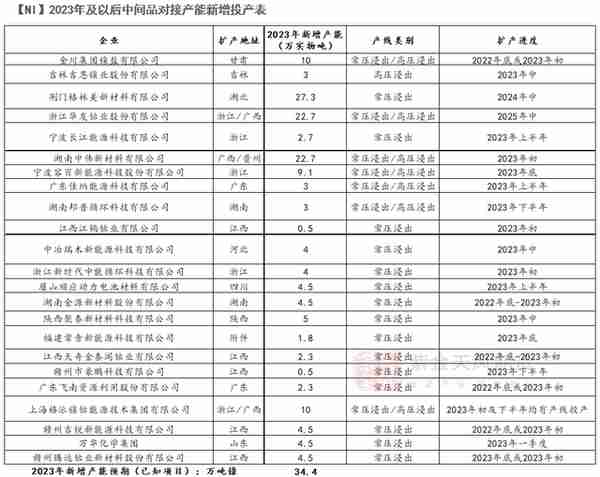

供应:中间品配套产能匹配

- 当前高冰镍供应约2万吨/月,MHP1.5万吨镍/月,合计3.5万吨镍/月,对应配套产能高冰镍约1.5万吨/月,MHP1.5万吨/月,合计3万吨/月。

- 2023年来看,预计中间品(高冰镍+MHP)供应达5万吨/月,下游配套产能约5.7万吨/月,相对匹配。

数据来源:SMM,紫金天风期货

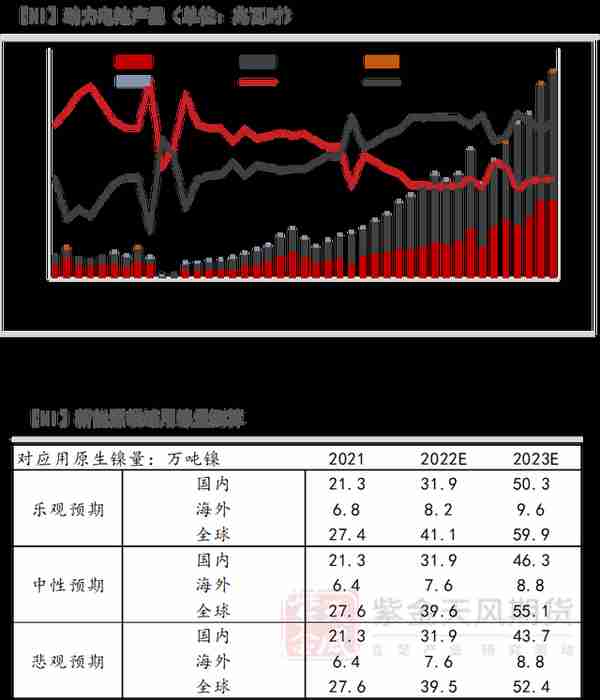

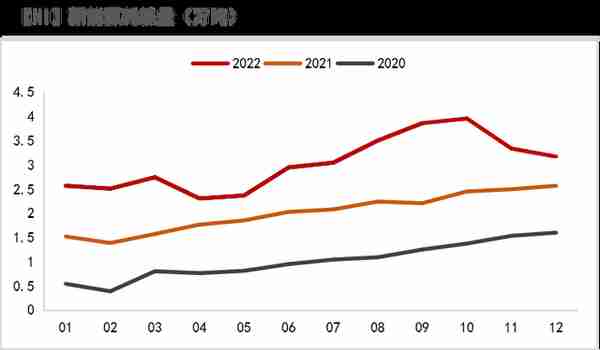

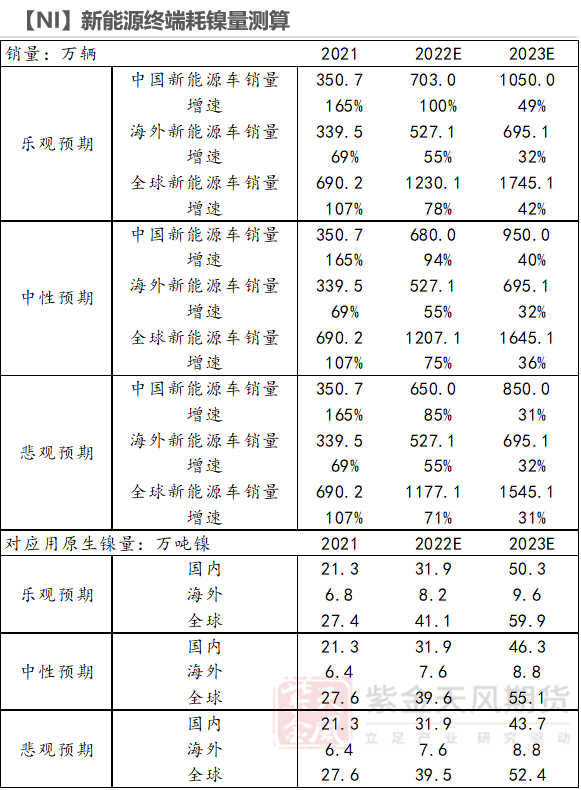

需求:新能源耗用镍预计约46万吨镍

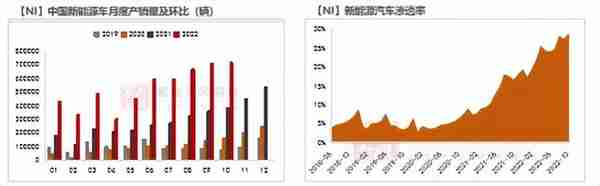

- 2022年1-12月,三元动力电池用镍量累积约31.96万吨镍,同比增长50.15%,三元电池占动力电池总产量比重约39%。

- 展望2023,以悲观/中性/乐观预计三元动力电池对应的耗镍量分别为43.7/46.3/50.3万吨镍,新能源用镍量在镍消费占比由18%提升至22%。

数据来源:SMM,WIND,紫金天风期货

平衡:中间品小幅过剩

- 【供应】2023年,中间品总供应预计达45.57-50万吨镍,增速约70%。

- 【需求】2023年,新能源对镍需求预计量达46万吨镍,增速达45.65%。

- 【平衡】中间品缓解对接产能相对匹配,呈小幅过剩状态,但月间节奏可能存在阶段性缺口,届时,需要镍豆需求作为补充.

数据来源:统计局,紫金天风期货

终端需求-传统不锈钢需求

内需向暖,外需衰退

- 国内经济向暖,考虑到防疫政策放开,房地产边际改善以及市场经济消费回暖,预计需求呈正增长,增速达3%-5%。

- 海外终端消费来看,美国通胀抑制起效,但欧洲的深陷通胀危机,表现更为畸形,2023年海外不锈钢消费难言好转。

数据来源:Wind,SMM,紫金天风期货

终端需求-新能源需求亮眼

新能源需求可期

- 2022年1-10月新能源汽车销量达527.24万辆,同比增长108.69%,渗透率达28%。

- 2022年,以悲观/中性/乐观预计新能源汽车销量,分别达674/685/703万辆,三元动力电池耗镍量预计达31.9万吨镍,增速达50.15%。

- 2023年,以悲观/中性/乐观预计新能源汽车销量,分别达850/950/1050万辆,三元动力电池对应的耗镍量分别为43.7/46.3/50.3万吨镍。

数据来源:乘联社,Bloomberg,紫金天风期货

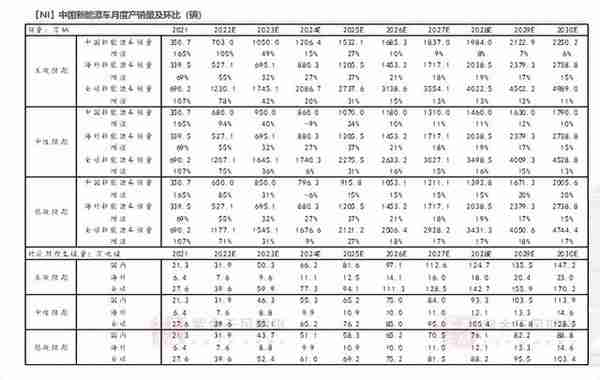

远期新能源用镍需求

数据来源:乘联社,Bloomberg,紫金天风期货

远期平衡

远期平衡

数据来源:WoodMackenzie,SMM,紫金天风期货

联系人:杨希娅

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。

相关阅读期货240分钟周期图(期货2104)