光大期货 期权(光大期货期权部总经理)

天天财经独家,速关注

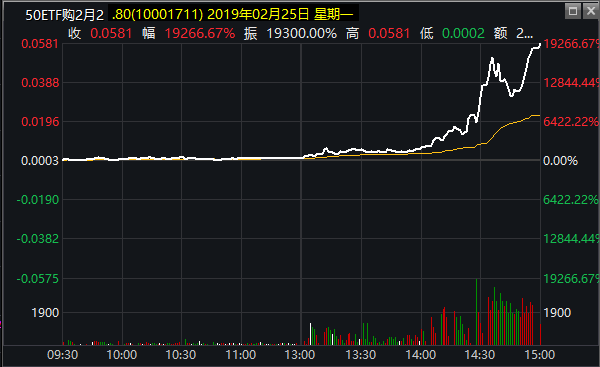

2月25日,50ETF购2月2800期权合约单日涨幅超过192倍,引起市场一片惊叹:“奥拓进去,奥迪出来;宝来进去,宝马出来!”

“那天我本来在50ETF购2月2800期权合约报价0.0012元的时候想买一点,但看着成交量非常少,也就三千多手,怕到时候进去出不来。而且合约又快到期了,还是虚值合约,行权价高于当时的现货价格,要是到期行权价还是高于现货价格,那这个合约就等于是废纸,所以不敢买。再后来成交放量,价格大涨,再想买已经来不及了。”期权投资者赵女士表示。

由于错失192倍的涨幅,不甘心的赵女士还想搏杀一把,于是在次日“杀”了进去,结果可想而知。

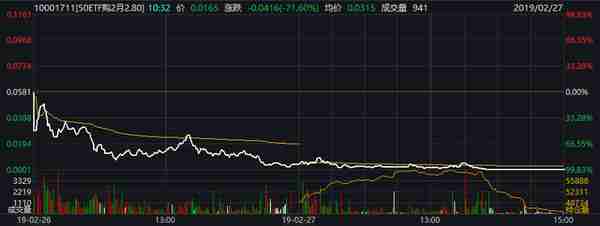

2月26日至2月27日,上涨逾192倍的50ETF购2月2800期权合约直线下跌,27日收盘0.0001元,价值归零。

“进去就跌,27日到期直接跌到1分钱。虚值合约完全没有行权的价值,我也懒得平仓了,平仓还要手续费,现在手续费都要5块钱一张,比一张合约还贵,所以我不平仓也不行权,干脆直接作废了,就当花钱买教训了。”赵女士说。

末日轮炒作不可取

临近交割日时,标的资产价格的大幅波动往往会引发相关期权价格的剧烈变化,这便是业内俗称的“末日轮”行情。

期权投资者董先生表示:“上证50ETF期权一些虚值合约在到期日前经常出现高达1000%的日内波动,我就喜欢追逐这种‘末日轮’的交易机会。”不过,董先生也坦承:追逐“末日轮”的结果是:“我做期权以来累计亏了30多万。”

一德期货期权分析师曹柏杨表示:“相比于股票或者期货而言,期权是一个非线性衍生品,在期权到期的时候,实值期权的买方可以去行使权力,而虚值期权的价值则会归零。对于192倍的期权合约而言,到期时处于虚值状态,因此其价值会归零。而这也提醒我们,在买入临近到期虚值期权时,应做好仓位管理,同时注意止盈止损的问题,否则市场中的流动性风险及行情的波动都有可能将利润回吐甚至出现大幅亏损。”

混沌天成资产管理(上海)有限公司衍生品投资部总监余力表示,由于周一的上行趋势非常强,加之临近到期日的因素,使得类似“50ETF购2月2750”、“50ETF购2月2800”等合约出现了非常显著的涨幅,尤其后者更是单日上涨了192倍。然而,用这个噱头对期权进行宣传是非常片面的。在期权交易里,能达到非常高涨幅的期权一般都是到期前的极度虚值期权。极度虚值期权具有极大概率价值归零的风险,买入极度虚值的期权就好比买入一个几乎不可能兑现的彩票。192倍的收益只是理论上的可能,几乎不会有多少人会抓的住的,更不应该去重仓买入。在实际操作上一定要避免追涨临近到期的深度虚值期权,这是初学者必须牢记的一点。

西南期货研究所总经理史光达认为,两方面原因决定了能够获取192倍收益的人几乎不存在:一方面,深度虚值合约资金容量很小。2月22日上证50指数收于2623.07点,对应的50ETF收于2.618,50ETF购2月2800期权合约属于临近到期日的深度虚值期权,权利金低且成交量极其清淡,当天该期权收盘价为0.0003元,持仓为1380张,对应的权利金总额仅为4140元,全天成交1166张,成交清淡意味着场外资金很难介入。

另一方面,深度虚值期权临近到期日变为实值是小概率事件。2月25日A股市场出现了罕见的单日大幅上涨,50ETF基金的涨幅达到7.56%,最高一度触及2.829元,这一小概率事件发生,才使得深度虚值的50ETF购2月2800期权一跃成为实值期权,导致被大幅炒作。对于深度虚值期权交易:作为买方来讲,如果期权到期不能行权,则损失可能为100%,故只能以小比例资金参与,对整体资产收益率影响有限。作为卖方来讲,卖出深度虚值合约的收益很低,而潜在风险巨大,极少有投资者愿意作为深度虚值期权的卖方。所以即使小概率事件发生,也鲜有投资者真正能获得大额收益。

参与期权交易要做好风险管理

“期权是一个风险管理工具,既可以对冲风险也能放大风险。作为投资者来讲,参与期权投资首先应做好风险控制,部分期权合约的杠杆率较高,不能盲目追求高收益而置风险于不顾。第二点,建议投资者从资产配置的角度来参与期权投资,通过期权非线性的风险收益特征来优化整体的资产回报。”史光达表示。

光大期货分析师张毅认为,股票期权作为发达国家资本市场的重要组成部分,发挥着重要的风险管理和投资管理功能。2018年2月国际金融市场动荡,A股市场大幅下挫,50ETF期权市场保持平稳运行,一线监管机构和期权经营机构的风险管理和交易保障能力得到了充分验证。作为投资者,参与期权投资,一定要认真学习相关期权知识,业务规则体系等内容,客观评估自身的风险承受能力,理性参与。

期权交投活跃有助于吸引长期资金入市

近期期权交投火热。Wind数据显示,2月25日,期权日成交量高达531万张,创上市以来新高。 对于A股而言,期权交易的活跃会带来何种影响呢?

余力认为,影响主要有两个方面:一是促进标的本身的流动性。二是吸引长期资金入市。一方面,期权的卖方将权利金进行股票再投资实现了资金的循环利用,另一方面期权的实物交割以及标的与期权组合策略,增加了标的及其成分股的需求,在更多的期权品种推出后,更多资金可能再次回到股票市场。从国内首个场内期权品种50ETF期权上市前后变化来看,在期权上市后期权投资者的股票日均交易额和股票日均持仓市值分别提高了68.0%(整体市场为64.3%)和49.6%,和市场趋势变化一致,没有分流股票市场的资金,甚至为市场吸纳了更多的增量资金。

编辑:徐效鸿

推荐阅读

➤【重磅】公募信托来了,1万元起购!信托概念股早盘集体大涨

➤【中证报评论】“十二字方针”成为资本市场建设根本遵循

➤今日打新医用敷料出口龙头股!时隔3个月,再现超10个一字涨停板新股

➤曾3年市值涨30倍,又跌落神坛闭门三年,汉能薄膜发电私有化方案获准,回A瞄准科创板?

➤两市成交再过万亿元,多家券商服务器崩溃!上一次出现是2015年牛市时

相关阅读3月比特币和以太坊期权交易额均触新高,CME期货未平仓量升至117亿美元创历史高点

5月以太坊合约未平仓头寸增加52%创新高,期权交易额增至314亿美元创新高

人民币货币期权,外汇期权价格

欧洲货币期货期权 认沽期权

数字货币 期权(期权收益)

货币etf权限(货币etf交易规则及费用)

过去一年上涨1400%历史性逆转:以太坊期权交易量首次超比特币

如何交易etf期权?Bitget如何购买etf期权

如何交易etf期权 赶快下载BG APP

虚拟货币期权app?期权分仓app哪个好用