信托公司产品(信托公司产品备案查询)

一、本周明星产品

本周推荐以下4只信托产品:

1. 方兴611号盐城兴冈建投集合资金信托计划(第十一期)

该产品由国通信托发行,其产品期限为24个月,300万元起投,预期收益率最高可达到9.2%。该产品资金投资于基础产业,交易对手为盐城兴冈建设投资有限公司,由盐城市盐都区国有资严投资经营有限公司、盐城高新区投资集团有限公司提供权利质押,保证担保。该信托计划预期收益较高,对于追求较高收益率的投资者,可选择国通信托发行的方兴611号盐城兴冈建投集合资金信托计划。

2. 丽水梁悦集合资金信托计划(第十一期)

该产品由光大信托发行,产品期限12个月,100万元起投,预期最高收益率达9.0%。该项目投向房地产领域,交易对手为丽水市梁悦置业有限公司,由梁悦置业以名下项目地块提供抵押担保,梁锦置业持有的梁悦置业股权提供质押担保,中梁地产集团及梁悦置业提供差额补足,风险控制上有较强保障。该信托计划期限较短,信托预期收益较高,对于同时追求流动性和收益率的投资者,可选择该产品。

3. 总部基地集合资金信托计划(第十期)

该信托计划由中粮信托发行,产品期限为24个月,产品起投金额100万元,预期最高收益率达9.0%。资金用于房地产业,交易对手为北京中关村丰台园道丰科技商务园建设发展有限公司,项目由北京道丰总部基地投资发展有限公司提供不动产抵押和保证担保。对于资金有限、追求较高收益率且流动性要求不高的投资者,可选择该产品。

4. 尊享66号集合资金信托计划(第2期)

山东信托发行的“尊享66号集合资金信托计划(第2期)”产品期限12个月,产品起投金额100万元,最高预期收益率为9.0%。该项目资金投资于金融机构,交易对手焦作梁盛置业有限公司,项目由融资方提供土地抵押担保和股权质押担保,上海中梁提供连带责任保证担保。对于追求较高收益率和流动性的投资者,山东信托发行的“尊享66号集合资金信托计划(第2期)”能够满足其需求。

二、信托行业动态

(一)陆家嘴信托、中铁信托等四家信托公司被监管处罚

2018年末,多家信托公司收到了监管部门的处罚,这几家信托公司被监管部门处罚的时间,都集中在2018年的最后一个月。

例如,陆家嘴信托(即陆家嘴国际信托有限公司)、中铁信托(即中铁信托有限责任公司)在2018年的最后一周,受到了来自中国人民银行下属支行或分行处罚;而湖南信托(即湖南省信托有限责任公司)、国民信托(即国民信托有限公司)则在2018年12月也分别受到了各自所属地方监管部门的处罚。

具体来看,央行对陆家嘴信托下发了一张罚单,罚单显示:人民银行青岛市中心支行行政处罚信息公示表,编号:反洗钱处处罚公示〔2018〕第3号。违法行为类型(即处罚原因)是“未按规定建立反洗钱内控制度,未按规定履行客户身份识别义务,未按照规定报送可疑交易报告。”

中国人民银行青岛市中心支行在2018年12月29日作出行政处罚决定,对陆家嘴信托责令限期改正,处45万元罚款,对相关责任人共处罚款2.5万元。

中国人民银行成都分行在2018年12月25日对中铁信托作出行政处罚决定(成银罚字〔2018〕19号)。行政处罚信息显示,中铁信托因“虚报、瞒报金融统计数据”而吃到罚单,中国人民银行成都分行对中铁信托处以2万元的罚款。

2018年5月,为加强金融统计工作管理,提高金融统计数据质量,更好服务货币政策决策和宏观审慎管理,中国人民银行为期半年的2018金融统计大检查工作已在5月拉开序幕,范围涵盖各类银行、信托、财务公司、金融租赁公司、消费金融公司等。

据此前媒体报道,检查内容主要针对金融统计数据的质量,包括全科目资产负债统计数据质量、专项统计数据质量、理财与资金信托专项统计数据质量三个方面。

1月稍早公布的银保监会北京监管局行政处罚信息公开表显示,国民信托有限公司因为“管理信托计划信息披露不及时”,依据《信托公司集合资金信托计划管理办法》第五十条之规定,银保监会北京监管局在2018年12月28日作出处罚决定,责令国民信托有限公司改正,并给予30万元罚款的行政处罚。

另一家被处罚的是湖南信托。主要违法违规事实(案由)是:违规向地方政府提供融资,违反审慎经营规则。《中华人民共和国银行业监督管理法》第四十六条之规定,银保监会湖南监管局在2018年12月13日作出处罚决定,对湖南信托罚款30万元。

(二)大部分公司未经审计年报已披露,行业整体收缩明显

2018年,在资管新规“降杠杆、去通道、限非标、破刚兑”的大环境下,信托行业的净利润、总营收、手续费及佣金收入、投资收益,在本周集中披露的未经审计报告中有了答案。

净利润方面,中信信托、平安信托、重庆信托分别以34.2亿元、31.7亿元、30.6亿元位居前3名。在手续费及佣金收入方面,前10名头部信托公司收入总和290亿元,较2017年有所增长;投资收益方面,有11家信托公司收入不足1亿元。

“从银行间市场披露的数据来看,信托行业各家公司利润构成和业务结构差异较大,一些信托公司的主要利润来自联营利润,自身经营利润占比较少,如重庆信托、华润信托、江苏信托等;一些信托公司主要利润来自自有资金投资收益,体现主动管理能力的主营业务利润较少,后续存在利润波动性,如中融信托、华润信托、中海信托等。”一位分析人士称。

净利润Top3:中信信托、平安信托、重庆信托

老牌劲旅中信信托在2018年实现营业收入56.4亿元,手续费及佣金收入55.9亿元,净利润收入34.2亿元,位于行业第一。

平安信托以31.7亿元的净利润位居第二,实现营业收入49.8亿元,行业排名第三;手续费及佣金收入38.0亿元,位于行业第二。

在财富板块划入平安银行后,平安信托开始更加聚焦“产品”和“投资能力”等信托核心专业能力的打造。2019年1月15日,平安信托发布的2018年年报快讯中称,2018年公司加码主动管理主动进行了业务转型升级,并基于对宏观经济的专业判断,重点进行了业务布局而非价值兑现;同时,也采取偏保守的风险策略,对资产选择更加审慎,重点发展符合国家导向和实体企业需求的业务。

重庆信托2018年净盈利30.6亿元,仍然位居第三。其中,投资业务收益18.4亿元,位居行业第一,但手续费及佣金收入20.2亿元,仅在第12位。

前10家信托手续费及佣金收入总和略有增长

在最受关注的“信托业务收入”手续费及佣金收入排名中,中信信托以55.9亿元位居第一,平安信托和中航信托分列第二、三,分别为38亿元和29.3亿元。而2017年,信托公司的手续费及佣金收入前三甲分别是中信信托、平安信托、中融信托,手续费及佣金收入分别为45.94亿元、42.92亿元、30.75亿元。

2018年信托业前10家手续费及佣金收入总和为290亿元,而上年前10家手续费及佣金收入总和为282亿元,仅略有增长。

11家信托投资收益不足1亿元

在2018年的投资收益榜单上,重庆信托以18.4亿元位居榜首。一直以来,重庆信托以繁多的金融股权投资而闻名业内。

重庆信托2017年年报显示,公司前5名的自营长期股权投资为重庆三峡银行,占被投企业权益比例的29%;合肥科技农村商业银行,占被投企业权益比例的25%;中国信托业保障基金,占被投企业权益比例的13%;益民基金管理有限公司,占被投企业权益比例的49%;国泓资产管理有限公司,占被投企业权益比例的49%。

排名第2、第3位的分别是兴业信托和华润信托,投资收益分别是14.4亿元和14.2亿元。值得一提的是,兴业信托在2017投资收益为8.17亿元,仅排在12位。

2018年整个信托行业增资规模较往年有所下降,固有规模增长也放缓,此外,去年股票市场波动比较大,固信托公司的投资收益呈下降之势。

(三)云南信托RPA账务机器人上岗 科技赋能信托再添新利器

2019年伊始,云南信托自主研发的“账务自动化处理机器人”正式上岗,为公司战略转型和科技赋能金融的实践,再添一枚利器。

该账务机器人在较多领域能取代人力,它所关注的重点是一些具有规律与重复性的办公流程,通过自动化模拟人在不同的系统(包括浏览器)之间的操作行为来提升工作效率,在实际工作中,诸多业务流程具有以上特点。

近年来,以大数据、云计算、区块链、人工智能、移动互联等为代表的新一代信息技术,有效赋予信托业向数字化、信息化、智能化的动能转换,是行业回归本源的有力支撑。云南信托历来对科技加码金融有着很强的敏锐度,高度重视科技在金融中的运用。此前,云南信托投入大量资源和技术团队自主研发的“普惠星辰系统”,已经有力支撑了公司普惠金融业务的快速发展。同时,云南信托以科技力量打造的自主风控体系,发挥了科技“神助攻”的角色,推动公司纵深介入供应链金融、中小微企业和农业金融市场。

云南信托账务机器人的推出,依然沿袭了自主研发的模式,公司信息科技部从信托财务部入手,自主打造的机器人,利用RPA(Robotic Process Automation)替代人工操作,将多项财务作业串联起来,实现自动化操作,再通过方便的账务查询服务,大量减少了财务的工作量,它能实现自动化模拟登陆、查询不同界面的财务数据(余额、流水)、进行数据抓取、保存等相关作业,同时,能24小时无间隙工作,自动校验项目流水是否保存,无需人工操作,且能确保财务数据的精准。

三、发行情况

(一)发行规模

本周共有32家信托公司发行了84款集合信托产品,发行数量环比减少了2款,降幅为2.33%。84款新发行的产品中,有77款产品公布了募集规模,平均计划募集规模为2.48亿元,与上周相比环比增加了0.35亿元,增幅为16.43%。本周发行的信托产品总计划募集规模为191亿元,环比增加了26.86亿元,增幅为16.36%。

本周募集规模最大的产品是陆家嘴信托发行的“佳宏45号集合资金信托计划(第一期)”,这是一款房地产类产品,募集规模为10亿元。

(二)发行期限及收益率

从期限上看,84款新发行的产品中,有84款公布了期限,平均期限为20.25个月,环比增加了2.27个月,增幅为12.63%。

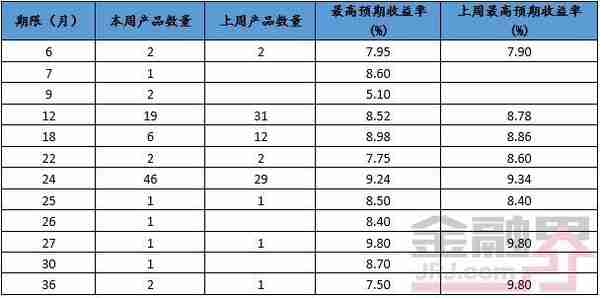

从数量上看,期限为24个月和12个月的产品数量依旧是最多的。

与上周发行的产品对比,24个月的产品数量略有增加,收益率略有下降;12个月的产品发行数量略有减少,收益率略有下降。

本周新发行信托产品期限及收益率分布

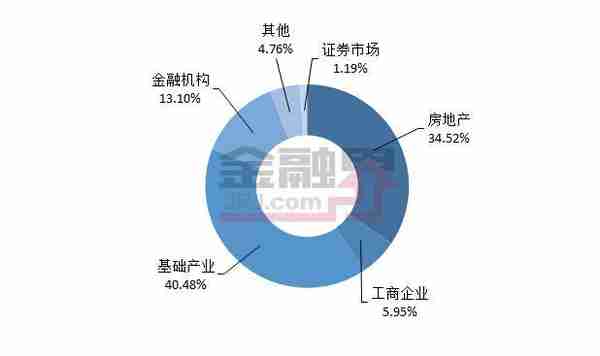

(三)资金投资领域

从资金运用领域来看,房地产领域产品发行了29款,工商企业领域产品发行了5款,基础产业领域产品发行了34款,金融机构领域产品发行了11款,其他领域产品发行了4款,证券市场领域产品发行了1款。

与上周的发行市场比,投入到房地产市场中的产品数量减少了3只,投入到工商企业市场中的产品数量减少了6只,投入到基础产业市场中的产品数量增加了7只,投入到金融机构市场中的产品数量没有变化,投向其他领域的产品数量减少了1只,投入到证券市场中的产品数量增加了1只。

本周新发行信托产品资金投向分布

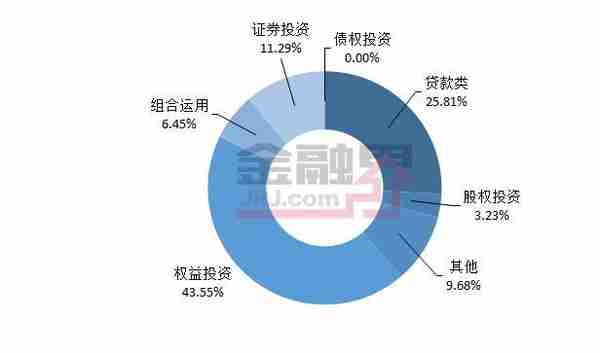

(四)资金运用方式

从资金运用方式上看,贷款运用类产品发行了16款,股权投资类产品发行9款,权益运用类产品发行了49款,证券投资类产品发行了1款,组合运用类产品发行了6款,债权投资类产品发行了1款,其他类产品发行了2款。

本周新发行的产品在资金运用方式上,依旧以贷款类和权益投资类为主,贷款类产品数量略有减少,股权投资类产品数量略有增加,权益投资类产品数量略有增加,证券投资类产品略有增加,组合投资类产品数量略有减少,债权投资类产品略有增加,其他投资类产品略有减少。

本周新发行信托产品资金运用方式分布

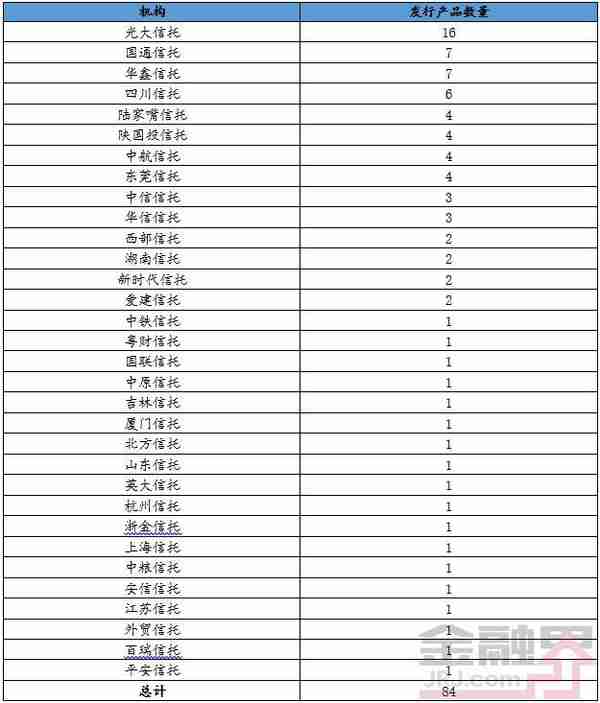

(五)机构情况

本周共有32家公司发行了84款信托产品,其中光大信托的发行量最大,为16只。

本周信托机构新发行产品数量

四、成立情况

(一)成立规模

本周共有22家信托公司成立了62款集合信托产品。62款新成立产品中,有44款公布了成立规模,平均成立规模为0.72亿元,环比减少了0.36亿元,降幅为33.33%。本周成立的信托产品总成立规模为31.84亿元(不包含未公布成立规模的产品),环比减少了7.96亿元,降幅为20.00%。

本周成立规模最大的是紫金信托成立的“宿迁市开源置业有限公司2018年度第一期应收账款债权融资计划财产权信托”,成立规模为4.4亿元,这是一款其他类产品。

(二)成立期限与收益率

本周共有38款新成立产品公布了期限,平均期限为18.82个月,环比增加了1.39个月,增幅为7.97%。

收益率上,共有35款新成立产品公布了预期收益率,平均预期收益率为8.43%,环比回落了0.41个百分点,降幅为4.64%。

(三)资金投资领域

从资金运用领域来看,房地产领域产品成立了12款,工商企业领域产品成立了5款,基础产业领域产品成立了14款,金融领域产品成立了17款,其他领域产品成立了7款,证券市场领域成立了7款。

本周新成立信托产品资金运用领域分布

(四)资金运用方式

从资金运用方式来看,贷款类运用类产品成立了16款,股权投资类运用类产品成立了2款,其他运用类产品成立了6款,权益投资运用类产品成立了27款,组合运用类产品成立了4款,证券投资类产品成立了7款,债权投资类产品没有成立。

本周新成立信托产品资金运用方式分布

相关阅读

相关阅读Bitwise 首席投资官忽略短期的市场波动关注加密货币的发展前景

长文回顾加密风险投资15年的演变

萨尔瓦多获超16亿美元投资,「比特币之城」延迟两年即将重启?

比特币价格分析:美国CPI和灰度投资能否引发6.5万美元的反弹?

盘点 21 支灰度加密信托基金:有的上涨 10 倍,有的一路走熊,易踩在牛市末班车成市场反指?

以太坊ETF交易量激增:散户投资者以0.001777美元的价格接受新的ICO

Folius Ventures 创始人 Jason Kam:VC 依赖短期高频次投资项目的退出策略需要重构

meme币的价值共识机制、未来趋势及投资逻辑

加密 ETF 周报 | 上周美国比特币现货 ETF 净流入 4 亿美元,灰度推出首个美国 XRP 信托基金

揭秘Solana上的DeFi生态:十大必知产品和趋势