2022 投资虚拟货币(虚拟货源)

“我们专注一级市场,每天发布币圈潜力优势币种,欢迎同好关注。”

如果你观察金融市场,你可能会听到“去中心化金融”或“DeFi”这个词经常出现。

蓬勃发展的点对点加密网络正在成为多样化加密投资组合的标准组成部分,吸引了消费者和亿万富翁投资者的关注。但它到底是什么?是什么让 DeFi 与你所知道的所有其他加密领域不同?

在日益数字化的金融世界中,DeFi 专注于为投资者带来点对点交易的便利。通过利用智能合约(存在于区块链上的数字合约)的效率和力量,DeFi 平台为借贷、借贷、交易、储蓄和赚取利息创造了一个空间,不需要所有通常的官僚主义和细枝末节。

DeFi 网络的目标很简单:

没有文书工作,也没有通过银行等待交易清算的时间。

区块链上的合同流程自动化消除了人工干预的需要。

加快脚步

与 DeFi 开展业务是无缝且快速的。

平等机会

DeFi 正在缩小个人与金融寡头之间的差距。

2019 年初,借贷平台(主要是 MakerDAO)的 TVL 为 2.7 亿美元。这种势头在 2020 年也持续了下去,直到 Compound 推出了其治理代币 COMP,从而掀起了热潮,并首次呼吁流动性挖矿。

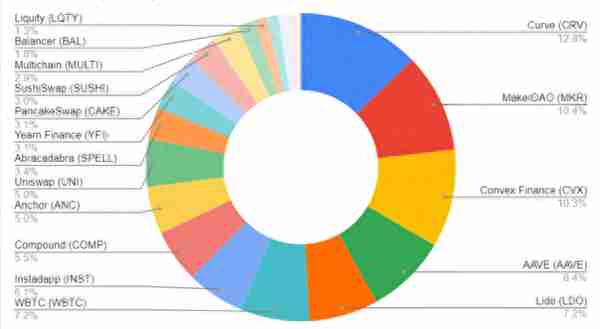

到 2021 年 12 月,DeFi 的 TVL 跃升超过 1000 倍,达到 3224.1 亿美元。您可以在下面看到排名前 20 位的硬币和项目。

2022 年十大 DeFi 精选

从两个方面选择2022年最具潜力的DeFi代币

- 从总锁定位置 TVL 开始排列

- 市场交易产生的市值 (2021/12/28)

综合评价和筛选的两个排名

名称 | TVL(十亿) | |

1 | 曲线 (CRV) | 23.32 |

2 | MakerDAO (MKR) | 19.01 |

3 | 凸金融(CVX) | 18.83 |

4 | AAVE (AAVE) | 15.38 |

5 | 丽都 (LDO) | 13.23 |

6 | WBTC (WBTC) | 13.11 |

7 | Instadapp (INST) | 11.18 |

8 | 复合 (COMP) | 10.14 |

9 | 锚 (ANC) | 9.14 |

10 | Uniswap (UNI) | 9.09 |

11 | 阿布拉卡达布拉 (SPELL) | 6.18 |

12 | 向往金融 (YFI) | 5.66 |

13 | PancakeSwap(蛋糕) | 5.65 |

14 | 寿司交换 (SUSHI) | 5.46 |

15 | 多链(MULTI) | 5.23 |

16 | 平衡器 (BAL) | 3.29 |

17 | 流动性 (LQTY) | 2.42 |

18 | 交易员乔 (JOE) | 2.17 |

19 | 奶油金融(奶油) | 2.16 |

20 | Terraswap | 2.16 |

总和(美元) | 182.81 |

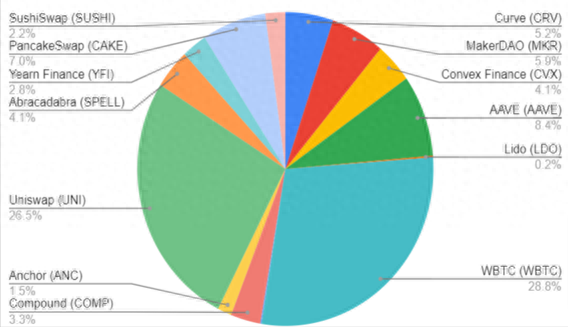

DeFi 的市值

名称 | 市场价值 | |

1 | 曲线 (CRV) | 2,391,723,084 |

2 | MakerDAO (MKR) | 2,699,252,811 |

3 | 凸金融(CVX) | 1,884,814,712 |

4 | AAVE (AAVE) | 3,861,397,967 |

5 | 丽都 (LDO) | 68,816,906 |

6 | WBTC (WBTC) | 13,181,079,852 |

7 | Instadapp (INST) | 63,307,203 |

8 | 复合 (COMP) | 1,494,238,502 |

9 | 锚 (ANC) | 699,526,241 |

10 | Uniswap (UNI) | 12,134,565,172 |

11 | 阿布拉卡达布拉 (SPELL) | 1,861,119,927 |

12 | 向往金融 (YFI) | 1,262,026,858 |

13 | PancakeSwap(蛋糕) | 3,207,022,824 |

14 | 寿司交换 (SUSHI) | 1,005,994,188 |

1.曲线(CRV)

Curve 是一个去中心化的稳定币交易所,其流动性由自动做市商管理。

Curve Finance 的治理代币是 CRV。该协议实现了一个复杂的基于时间的 Staking 系统,将 CRV 兑换成 veCRV,其中 veCRV 是一种用于治理目的的代币,并有权索取协议产生的现金流。

2. MakerDAO (MKR)

使用 Maker,用户可以锁定抵押品作为贷款的抵押品以换取 Dai。Maker 基金会于 2015 年将其作为一个开源项目创立,旨在为任何地方的任何人提供经济自由和机会。2017 年底,Maker 推出了其第一个稳定币,即单一抵押 Dai(SAI),它使用以太(ETH)作为抵押品。

3.AAVE (AAVE)

使用以太坊代币 AAVE,用户可以参与非托管去中心化货币市场。作为支付浮动利率的交换,存款为市场提供流动性,而借款人可以借入加密货币。

4.WBTC(WBTC)

Wrapped Bitcoin (WBTC) 是比特币 (BTC) 的代币化版本,它在以太坊区块链 (ETH) 上运行。

WBTC 与 ERC-20(以太坊区块链的基本兼容性标准)兼容,使其能够与后者的去中心化交易所、加密借贷服务、预测市场和其他支持 DeFi 的去中心化应用程序的生态系统完全集成。

5.凸金融(CVX)-DeFi 2.0

Convex 简化了 Curve 提升体验,以最大限度地提高产量。借助 Convex,Curve 流动性提供者可以赚取交易费用并索取提升的 CRV,而无需自己锁定 CRV。对于流动性提供者来说,提供流动性奖励和提升 CRV 很容易。

Convex 允许用户质押 CRV,并获得交易费用和流动性提供者收到的部分提升的 CRV。它改善了流动性提供者和 CRV 利益相关者之间的平衡以及资本效率。

6. Uniswap (UNI)

UniSwap 是一个去中心化交易所 (DEX),它允许用户在没有中介的情况下交换 ERC-20 代币。在 DEX 上交易代币避免了中心化交易所和在任何交易所存储代币的风险。

做市商 (AMM) 通过流动性提供者 (LP) 将代币存入智能合约,为交易者提供流动性。该协议以 0.3% 的交易费补偿流动性提供者。

7.复合(COMP)

Compound 的用户可以在去中心化的区块链上借出或借入选定的加密货币。因此,它通过汇集资产,根据资产的供求情况设定利率。

Compound 的用户将能够将他们的加密资产存入 Compound,它们将被聚合到一个流动性池中。用户存款后,他们将收到 cToken 作为回报。通过持有 cToken,用户可以获得利息。

8 . PancakeSwap(蛋糕)

PancakeSwap 由币安智能链 (BSC) 提供支持,是一个去中心化交易所。这是 BSC 上最大的基于 AMM 的交易所。币安智能链的交易费用比以太坊低得多。CAKE 是 PancakeSwap 的治理代币。

9、丽都(LDO)-DeFi 2.0

Lido 质押解决方案适用于以太坊 (ETH)。使用 Lido 的质押解决方案,用户可以在规避资产锁定要求的同时质押 ETH。为准备 ETH 2.0,用户的 ETH 资金目前被锁定,并将一直保持到新的主网启动。由于 ETH2.0 看到定期发布日期推迟,此交易发布可能需要数年时间。使用标准的 ETH2.0 质押,用户只能质押 32(ETH)的倍数。根据当前价格,150,000 美元是最低股份金额。丽都消除了这个障碍。

10. Abracadabra (SPELL)-DeFi 2.0

Abracadabra Money 利用 yvWETH、yvUSDC、yvYFI、yvUSDT 等有息代币 (ibTKN) 作为抵押品来借入与美元挂钩的 MIM(Magic Internet Money)。MIM 的工作方式与任何其他稳定币一样。

Abracadabra Money 引入了有利息的代币。以前,他们闲着。Abracadabra Money 让用户以最小的风险利用他们的资金达到下一个门槛,开辟了各种额外的模型和可能性。

Abracadabra Money 生态系统中有两个主要代币:

SPELL 作为治理代币。

MIM 是维持 Abracadabra Money 借贷模式的核心组成部分。

名川投研致力于发现、投资并孵化更多具有潜力价值的项目,从而推动赋能行业进步和应用落地,进一步建立投资生态,全面联合各个领域的资源,帮助项目更好地发展,如果您喜欢研究一些暴涨的币种、潜力的一级市场项目,欢迎您关注我。

相关阅读机构质押趋势深度解析:流动质押代币与再质押技术的崛起与挑战

稳定币初创企业分道扬镳:选TradFi还是DeFi?

Digital Finance Group CEO:以太坊 2.0 如何改变 DeFi ?

8月19日行业重要动态:Bitget 推出 DOGS 充值活动,用户最高可领取 1:1 空投返还

EIGEN、OP 及 ENA 等代币将于本周迎来大额解锁

SUI链上Meme代币LOOPY 24小时涨超763%,市值突破1700万美元

除ETH和SOL外,还有哪些代币和Jump绑定较深?

模块化叙事的衍生:DeFi借贷的模块化演变

数据分析:市值前50代币年初至今表现一览

市值前50代币表现大抽查:年初至今,谁在领跑?谁在拖后腿?