一个公司融资有哪些渠道和方式(公司融资的两种手段)

2023年3月10日,资产总额约为2,090亿美元,全美银行排名16位,为风投机构和初创企业提供服务与资金的硅谷银行宣告破产。尽管美联储理事会官网显示,3月13日,储户可支取自己所有资金,但依然引起其主要客户——科技型创业公司和投资机构的恐慌。与传统银行不同,硅谷银行有专属的针对高科技初创公司的风险评估体系,对搭建离岸股权结构的企业及初创企业贷款审批更为友好,长期以贷款和FOF形式,为硅谷乃至全球的科技、创投行业服务。此次硅谷银行的暴雷,将科技企业的融资渠道情况带入大众视野。

1、国际科技企业融资模式分析

美国等发达国家的科技创新型企业拥有成熟多样的资金支持体系

科技创新是实现国家产业升级、提升经济发展实力的重要因素,向来是国际大国博弈的重要战地,但科技型初创企业存在风险大、投入资金多、盈利较晚、收益高等特点,发展前期需大量资源、资金支持,且难以在短期内实现盈利,融资压力较大。因此,美国等发达国家通过完善的金融市场,产生了各种方便初创企业融资的工具和渠道,推动越来越多企业健康、快速发展。

以美国为例,依托多种融资手段和渠道,中小型科技企业融资结构较为完善,可从政府机构、证券市场、风投机构、科技银行、非银行储蓄机构、专业信贷机构等多方面获取资金。

风险投资。在直接投资方面,风险投资是美国科技领域的重要融资渠道之一。美国的风投市场发展较早,已形成稳定的“募集—投入—退出”模式,且机构积累较多经营经验。除为初创企业提供资金外,风投机构也可在业务、人员管理、未来规划等方面为企业提供建议,帮助其长久发展。科技创新型企业“高风险、高回报”特点格外吸引美国风投构,尤其处于扩张期的科技项目,较明确的发展前景和巨大的资金缺口更易吸引资本进入。在退出阶段,IPO和并购为风投机构主要退出方式。具体而言,美国纳斯达克股票交易市场为难以达到主板IPO条件的科技型企业提供成熟、高效的上市渠道,帮助公司获得新融资渠道外,为风投机构提供有效的退出渠道,提高其资金使用效率和投资意愿。

科技银行。硅谷银行作为典型的科技银行,为科技初创企业提供传统银行业务和风险融资,采用投贷联动模式,即为企业提供贷款,又持有部分股权,同时获得贷款利息和股权升值权益。对于较为成熟的科技型企业,科技银行贷款资金量大、成本低、效率高,是企业资金的重要来源。目前,硅谷银行已协助约3万家高科技初创企业完成融资,与全球逾600家创投机构、120家私募股权基金建立业务联系,占美国高科技初创企业投融资领域超50%份额。

政府机构。为扶持小企业运行,美国政府成立小企业管理局(SBA)向小企业提供资金帮助、贷款担保、技术改造等全方位支持,拓宽企业融资途径。此外,SBA负责实施小企业投资公司计划(SBIC),通过财政资金吸引私人资金进入科技创新领域。

2、中国科技企业融资模式现状

政府侧:政策扶持,降低科技企业融资难度和成本

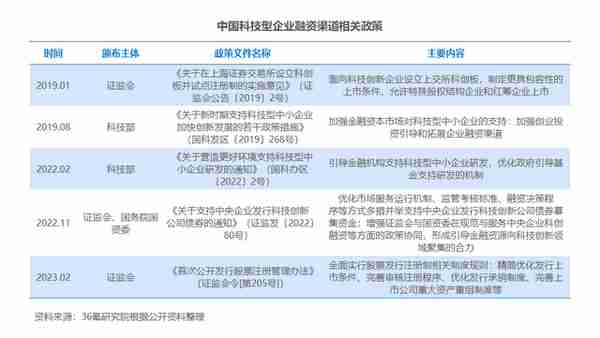

随着科技创新成为国际战略博弈的主战场,国家愈发重视创新技术、产业的发展,连续多年在政府工作报告中强调科技创新的重要性。面对科技型中小企业融资难、融资贵、渠道窄等问题,近年来,国家陆续出台系列政策,从政府侧和金融市场侧,完善科技企业融资体系,帮助其更易获得资金支持。一方面,国家设立科创板并落实全面注册制,为科技企业提供更畅通的融资渠道,降低融资成本;另一方面,国家加强金融资本市场和政府资金对科技型中小企业的支持,如设置技术创新基金等,降低融资难度。

金融市场侧:科技型企业融资途径以股权和债权为主

近几年,国内金融市场正日趋成熟,风险投资、银行体系逐渐完善,股权融资、债券融资成为国内科技型企业的主要融资手段。股权融资方面,风投追求高回报,可接受前期高资金投入、高风险,越来越多机构重点关注科技领域。睿兽分析数据显示,2022年度发生融资事件5,935个,已披露融资总额6,076.51亿元人民币,其中,最热门的五个行业为医疗健康、智能制造、企业服务、汽车交通、人工智能,均为强科技属性行业,融资事件数占总数56%,融资总额占比约60%,主要方向为国产替代和创新增量。债权融资方面,一方面,越来越多传统银行针对科技型企业推出创新型金融产品,如建设银行“科技创业贷”产品以股债联动模式,为科创企业提供股权资金与债权资金的支持;邮储银行丰富担保方式,为科技型企业提供知识产权质押、股权质押、应收账款质押、动产质押等质押贷款。另一方面,互联网银行通过大数据风控等技术,较为准确地判断初创企业风险,并核定其融资额度,帮助科创企业解决融资难题。

总体上,中国同样拥有美国市场上常见的融资渠道,如银行融资、天使投资、风险投资、证券市场、资本证券化等,但部分融资模式仍未广泛运用,而这其中则蕴藏着丰富的发展机遇。

3、中国科技企业融资模式未来发展展望

国际经验叠加中国特色市场情况,我国科技企业融资渠道将更健全、多元

2016年,我国借鉴硅谷银行投贷联动模式,发布《关于支持银行业金融机构加大创新力度开展科创企业投贷联动试点的指导意见》,以试点方式复制投贷联动模式。然而,投贷联动模式在中国运行并不顺利,贷款难以成规模,业务难以实现盈利,经过几年发展,仅处于辅助传统商业银行存贷款业务位置。未来,随着国家进一步吸取硅谷银行发展特色并建立国家数据局,与银行等信贷机构进行数据联通共享,再辅以风险评估机制和资金动态跟踪体系,降低企业违约违规风险,在适应中国特色市场环境的基础上,搭建新中国式硅谷银行体系,增加科创企业重要融资渠道的同时,为可充分释放数据要素价值的数据分析、流通及技术支持公司带来新发展机遇。

更多精彩内容,请关注“36氪研究院”微信公众号。

36氪研究院

36氪研究院根据行业发展、资本热度、政策导向等定期输出高质量研究报告,帮助政府、企业、投资机构等快速了解行业动态,把握发展机遇和明确发展方向。同时,研究院致力于为全国各级政府、企业、VC/PE机构、孵化器/产业园区等提供专业定制化咨询服务。

相关阅读Chainlink携手顶级金融机构,利用AI和区块链优化企业行为数据报告

稳定币初创企业分道扬镳:选TradFi还是DeFi?

PA日报|TON网络宕机超7个小时,现已恢复正常;Solana再质押协议Solayer完成1200万美元融资

元宇宙项目BabySharkUniverse完成种子轮融资

AI安全平台rug.ai完成110万美元Pre-Seed轮融资,NoLimitHoldings领投

以太坊L2网络MintBlockchain完成500万美元种子轮融资,Jsquare等参投

知情人士:马斯克AI初创公司xAI最快将于本周完成融资

MerlinStarter完成种子轮融资,AmberGroup等参投

CamelotProtocol完成天使轮融资以推动其DePIN产品开发

隐私解决方案NuLink完成160万美元战略融资