高速公路股票为啥不涨(高速股票值得买吗)

01

上证综指黄河“几”字型般的长期走势

拉长来看,2000年至今上证综指的整体走势走得像黄河“几”字型,从哪里来到哪里去,总体看指数基本走平,节奏上一个大“几”字型中蕴含着几个小“几”字型,2007年6124点和2015年5178点下方如同河套地区一般。

中国股市这样的长期走势对市场投资者而言,应该说是不能令人满意的。上证综指在2000年就已经站上了2000点,到2018年还在2000点上方打转。以2000年底上证综指收盘点位2073点计,到2018年10月底上证综指收盘点位2603点,近18年时间里的累计涨幅是25.5%,复合年化收益率是1.3%。权益资产1.3%的长期收益率一方面远远低于存款、债券、房地产等大类资产,另一方面也一定跑不赢通货膨胀。

而且A股的长期走势与世界上很多国家股票指数的走势也不同,很多海外市场股票指数,最典型的就是美股指数,虽然中间会有比较大的波动,但趋势上基本上是向右上角走持续上行的,就如同我们的房价走势(房价线)一般。所以问题就来了,为什么A股长期来看(至少从2000年至今)没有走出教科书中所期望的一路向右上角前行的慢牛走势?

02

从整体到局部,看到一个完全不一样的A股情景

抛开指数整体,在局部或者个股中,是不是也都像上证综指一样长期看股价是基本走平的呢?答案一定是否定的。有没有一路慢牛的个股?答案是有很多。有没有一路慢牛的行业?也有几个但不是很多。这些慢牛的个股和行业,有什么共同的特征,可以帮助我们来理解为什么以上证综指为代表的A股整体,长期看是基本走平而不是向右上角走慢牛的。

首先可以先看一个个股案例对比,就是宝钢股份和格力电器,这两个公司毫无任何疑问都是本行业的龙头公司,但财务数据上显示盈利能力差异巨大,从2008年至2017年十年间,宝钢股份的平均净资产收益率(ROE)大概只有7%,而同期格力电器的平均ROE有32%。这种盈利能力的巨大差异导致了股价的巨大分化,格力电器当前的复权股价已经是2007年高点时的约6倍,而宝钢股份复权股价只有2007年高点是的一半左右。(此处涉及相关个股标的,仅以公开历史数据做举例使用,不构成任何盈利预测和投资评级)

然后可以再看下行业的情况,拉长看金融危机后一级行业中股价表现较好的可能要数家电行业了。家电行业在2008年以后,能够保持持续稳定较高的ROE,基本在15%到20%之间。在这种盈利能力支持下,我们看到2008年金融危机以后,家电行业整体的股价表现是非常好的,家电行业指数是一路向右上角上行,走的是慢牛长牛的走势,与市场整体走势完全不一样。再细究一下数据的话,就会发现如果以2006年底为基准进行标准化,当时的上证综指点位是2675点与现在基本相当,到如今差不多十二年的时间,家电行业股价指数的年化复合收益率在18%左右,与行业的ROE基本相当。

2008年金融危机以后一级行业中表现较好的可能还有这几个:食品饮料、医药生物、银行、房地产。这几个行业的共同特点是行业的盈利能力比较强,行业ROE基本都一直维持在10%以上,行业指数的股价表现也都是有超额收益的,股价整体是往右上角走的,跟上证综指的走势并不一样。其他更多的行业盈利能力不强,ROE总体都比较低,股价表现大起大落,投资者如果波段操作做得好还行,从长期持有的角度看绝对收益和超额收益都不是太理想。

从整体到局部,我们会看到一个完全不一样的A股情景,ROE持续稳定较高的个股和行业,股价表现是可以一路向右上角走,走出慢牛行情的,正如教科书中所期盼的那样,又如在海外市场中大家所羡慕的那样。

03

上市公司盈利能力太弱是A股长期走平的根本原因

以上证综指为代表的A股长期看没有走出慢牛,我们认为这其中有历史估值的原因,估值的原因是指A股在早前很长时间内一直都处在非常高的估值区间中,包括发展机构投资者、大型国企上市、IPO制度改革、股权分置改革等等各种制度建设都在还高估值的历史旧账,这使得市场花了很长时间在去消化估值。典型的情况如沪深300指数中有一大批601开头的央企公司,都是在2006年到2007年牛市中上市的,纳入指数时估值非常高,然后调整了很长世间去消化这个高估值。曾记否,48块钱的中石油?!

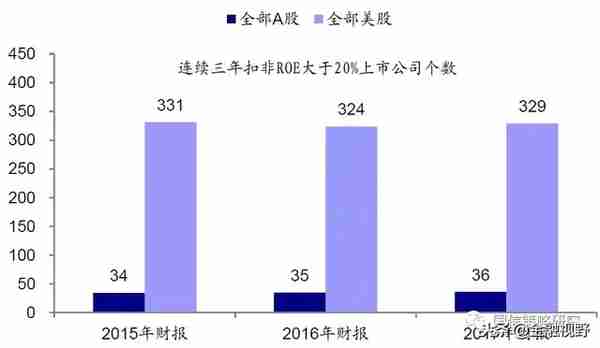

但更重要的原因是A股上市公司整体的盈利能力太差,我们认为这个是导致A股长期走平的根本原因。长期来看投资者赚到的钱就是企业利润的钱,股价上涨的斜率与上市公司的ROE应该是基本趋同的(可以看看前述家电行业ROE和股价表现的例子)。在羡慕美股长牛、慢牛、持续创新高的同时,我们确实不得不感慨多数A股上市公司的盈利能力太弱。下图统计了全部A股和美股中连续三年净资产收益率(ROE)大于20%的上市公司个数,读者可以很清楚的看到,A股盈利能力强的上市公司个数要显著少于美股的个数,大概只有美股的十分之一,而当前A股上市公司总数差不多是美股上市公司总数的80%。

或许也正是这样的盈利结构,决定了A股上市公司分红水平普遍不高。根据我们的估算,目前A股连续三年股息率在2%以上的上市公司数只有88个,而同口径计算下,港股上市公司中连续三年股息率超过2%的公司数有400余家。净利润中分红比例低(主要原因是净现金流占净利润比例低)和盈利能力差(ROE低)是A股上市公司分红不高的本质原因,很多时候很多公司或许真的不是不想分红,确实没有能力分红。

从上述这个角度来看,我们认为价值投资在中国市场中是有效的,而且非常有效。这个有效性体现在中国股市中但凡ROE持续稳定较高的上市公司,股价都有非常好的涨幅。但这个有效性更多的是一个充分条件,而不是必要条件。就是说好公司股价长期看会涨得好,但反之不然,涨得好的公司不一定都是好公司。

只是非常可惜,A股标的中ROE持续稳定较高的公司数实在太少!

04

过去几年的经济发展模式决定了上市公司ROE变化

所以现在问题来了,为什么A股上市公司的盈利能力较弱,中国的经济增速在全球都算很高的啊?!

下图报告了从2004年到2017年年报数据中,A股中高盈利能力(ROE连续三年20%以上)和高成长能力(归母净利润增速连续三年30%以上)的上市公司个数对比。这里统计时我们全部使用的上市公司上市以后的财务数据,计算ROE和归母净利润时全部使用扣非的净利润。

我们可以发现,最近几年A股在上市公司总体数量大幅上升的同时,盈利高增长的公司确实在大幅增加,这与IPO增加以及上市公司外延式并购等是吻合的。但盈利能力强的公司(高ROE)几乎没有变化,依然非常稀缺。换言之,对整体A股市场而言,我们有增速缺利润,高成长的变得越来越多,而高ROE却非常稀缺。

沪深两市当前上市公司数量已经超过3500家,相比2011年时增加了近50%。然而统计结果显示,两市连续三年以上扣非ROE连续三年在20%以上的上市公司数量更是仅有36家,数量非常非常少(美国是300多家,见前图)。如果把ROE的标准略微放宽到15%,两市连续三年以上扣非ROE连续三年在15%以上的上市公司数量是114家,也很少,15%的ROE标准实际上并不是一个非常高的要求。

而且读者可以发现一个更重要的问题是,高ROE上市公司数量在2012年还出现了拐点,ROE连续三年20%以上的公司数从2012年的61家下降到了2017年报的36家。

“有成长、缺利润”且“高盈利能力公司数量不断下降”,我们认为这或许是当前中国股市面临的最大困局,而造成这一困局的原因与过去几年中国经济的发展模式息息相关。

中国经济发展模式的一个显著变化就发生在2012年,2012年以来的经济发展模式常被市场概况为“基建+地产”的发展模式。从固定资产投资数据中我们可以看到,2012年以来中国固定资产投资数据发生了两个明显变化:

一是全部固定资产投资增速已经从25%左右下滑到个位数,这是一个总量增速的下滑。

二是结构上看,固定资产投资构成从原先的地产、基建、制造业、其他相对均衡,变化为基建贡献一家独大,到2017年固定资产投资增速已经下降至个位数,而这其中绝大部分贡献来自于基建投资增速。

大量使用基建对冲经济下行压力的发展模式是导致目前宏观经济中很多问题的一个重要原因:

一方面,这导致了所谓的“国进民退”现象的出现,因为国有及国有控股企业的固定资产投资主要集中在基建(占比53%),而民间投资主要集中在制造业投资(占比45%)和房地产开发投资(占比约25%)。

另一方面,导致了当前中国非金融部门的高杠杆率问题。这么大体量的基建投资资金从哪里来?从国家统计局公布的固定资产投资资金来源中可以看到,基建投资的增量资金来源主要来源于自筹资金,这部分资金中有很大一部分都是地方城投融资平台的城投债和非标融资项目。这种融资行为导致的一个结果就是过去几年中中国的非金融企业部分杠杆率水平显著上升。

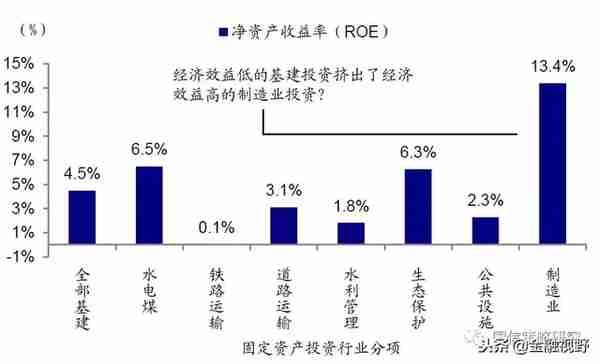

第三,也是对股票市场最重要的,基建项目的经济效益太低,这或许是导致2012年以后A股高ROE上市公司数量趋势性下降的一个重要原因。

根据国家统计局的相关数据,我们估算全部基建项目的净资产收益率(ROE)只有约4.5%,而且这其中还包括了大量的政府补贴,如果剔除政府补贴,我们计算得到的基建项目净资产收益率(ROE)仅为1.4%左右(不含水电煤行业的基建,水电煤该行业无补贴数据)。而另一方面,我们看到制造业的净资产收益率(ROE)还是比较高的,可以到达13.4%。由于基建投资主体的国企背景,实际上基建投资占据了大量的金融资源,这意味着低经济效益的投资项目对经济效益更高的制造业投资和服务业投资产生了挤出效应。

(注:(1)根据统计口径,基建具体而言主要指的是三个国民经济行业。基础建设投资额,指交通运输、仓储和邮政,电力、燃气及水的生产和供应业,水利、环境和公共设施管理业,这三个行业投资额的总和。(2)根据国家统计局数据计算行业ROE时,分子利润数据使用的是“利润总额”暨“税前利润”,从统计口径上说与上市公司ROE是不同的,上市公司ROE是税后利润计算的。根据相关数据估算,税后利润计算的ROE大致等于税前利润计算的结果×0.8)

05

未来的出路在哪里?

现在我们再回过头去看家用电器、食品饮料、医药生物、银行、房地产,这几个金融危机以来行业ROE稳定较高且股价有显著长期超额收益的板块,你会发现这其中除了医药生物行业本身有较强的消费升级属性外,其他几个行业多少跟地产沾边。相比于基建,地产是很赚钱的,龙头地产公司的ROE平均都在25%左右非常高,所以相关产业链的行业和公司也可以有所收获。

而2012年以来的发展模式除了地产,更多的公司是跟着基建吃饭的,但基建整体确实不赚钱没有太好的经济效益,这决定了相关产业链的公司很难有很高的盈利能力。当然基建有很强的正外部性从而带来经济效益以外的社会效益,比如建设高铁可以带动区域经济发展,但这个效益是并不是普通财务投资者所需要重点主要关注的。

那么,展望未来,市场的出路究竟在哪里?一个乐观的看法是未来中国经济从高速发展转向高质量发展,在经济增速下降的同时上市公司盈利能力(ROE)出现显著提升,正如包括美国股市过去所走过的路一样(美股在20世纪60年代到80年代间也有过差不多十五年经济高速增长股市一点不涨的情况)。这个转变若能实现,我们相信将是未来A股市场慢牛长牛的基石。

但实现这样的转变相信不是没有代价的,这个代价或许就是我们将要承受更大的经济增速波动。金融危机以后中国经济在全球的表现都是出色的,经济增速高且波动小(GDP波动小到基本已经不再需要宏观经济预测了),我们是主要经济体中少有的没有出现过经济衰退的国家。取得这一成绩的背后,是我们为了对冲经济下行进行了大量的基建投资。“基建+地产”的发展模式有得也有失,现在说要去改变它不走老路,自然会使得面对经济下行时经济的波动可能加大。

而另一方面从短期来看,在经济转型的进行过程中、在新的发展路径还没有确定之前,盈利能力持续稳定较高的行业或许依然是前述那几个。从这个角度看,投资说难也不难,在股价大幅调整估值历史低位之际,买入并持有这些盈利能力稳定较高的优势龙头企业,是确定性最高的投资策略,历史上看可以获得非常丰厚的回报。

经济体货币政策(我国货币政策的目标是)

经济货币化?金融货币化

今年货币政策 货币政策的意义总结

经济的货币化,资本货币化

货币 注册国籍,数字货币如何交易

国际通用货币几种,世界最值钱的货币

人民币成为储备货币?人民币国际使用表现

全球货币大盘 各国货币符号

全球人民币储备货币?人民币国际储备货币

货币金额换算,货币余额